RAPPORT PRÉLIMINAIRE PRÉSENTÉ AU MINISTRE DES RESSOURCES NATURELLES ET AU MINISTRE DE L’INDUSTRIE

28 FÉVRIER 2014

Rapport conjoint produit par

l’Office national de l’énergie et le Bureau de la concurrence

TABLE DES MATIÈRES

- 1. Sommaire

- 2. Introduction

- 3. L’industrie canadienne du propane

- La chaîne d’approvisionnement en propane du Canada

- La production de propane en amont

- Le stockage et le transport du propane dans le secteur intermédiaire

- La distribution du propane en aval

- La demande de consommation des ménages

- L’industrie intégrée du propane Canada-É.-U

- L’établissement des prix du propane au Canada

- 4. Prix élevés et comportement potentiellement anticoncurrentiel

- 5. L’état de la situation actuelle

- 6. Les causes des pénuries et des hausses de prix récentes

- 7. Prochaines étapes

1. Sommaire

1.1 Le 4 février 2014, le ministre des Ressources naturelles et le ministre de l’Industrie ont demandé à l’Office national de l’énergie et au Bureau de la concurrence de collaborer afin d’examiner les questions concernant le marché du propane. Faisant suite à cette demande, le présent rapport donne un aperçu de l’industrie canadienne du propane et des stocks de propane actuels, et offre un point de vue initial sur les facteurs qui ont peut-être contribué à la hausse des prix et aux problèmes d’approvisionnement de cet hiver. L’analyse demeure préliminaire et se poursuivra au cours des deux prochains mois.

1.2 Au Canada, le propane est produit, transporté et distribué dans une vaste chaîne d’approvisionnement. Le propane fabriqué par les producteurs en amont est issu du traitement du gaz naturel ou dérivé comme sous-produit du raffinage de pétrole brut. Le propane est ensuite stocké dans des cavernes de sel souterraines ou transporté par pipeline, par train ou par camion dans tout le Canada par des sociétés du secteur intermédiaire. Enfin, les distributeurs en aval vendent le propane aux consommateurs, qui l’achètent à des fins commerciales ou personnelles. Du propane est aussi importé des États-Unis (É.-U.) et exporté vers ce pays.

1.3 Cet hiver, les stocks de propane étaient inférieurs à la moyenne, et la demande a été exceptionnellement élevée dans l’industrie du propane au Canada et aux É.-U. L’offre s’est raréfiée, et les prix ont rapidement grimpé. Une vaste gamme de sources de données et d’intervenants de l’industrie ont cerné divers facteurs à l’origine de cette situation :

- l’hiver plus froid que la normale dans les régions de l’Est du Canada et des É.-U. a fait fortement augmenter la demande de combustibles de chauffage domestique et a mis à l’épreuve certaines parties de l’infrastructure de transport;

- une récolte exceptionnellement abondante de maïs particulièrement humide dans le Midwest des É.-U. a entraîné une demande plus élevée que la normale de propane destiné au séchage du maïs avant son entreposage;

- des stocks de propane inférieurs à la normale ont été entreposés en prévision de la saison de pointe de cette année, de sorte qu’une moins grande quantité de propane était disponible aux fins de distribution;

- la croissance rapide des exportations de propane des É.-U. à destination des marchés étrangers a réduit la quantité de propane disponible au Canada et aux É.-U.

1.4 Compte tenu des tendances actuelles de la production, du stockage, du transport et des exportations, l’offre limitée et les prix élevés devraient persister tout le reste de l’hiver, la haute saison. Les consommateurs de propane, y compris les ménages qui ne peuvent pas se tourner facilement vers d’autres combustibles, continueront d’en subir d’importants contrecoups.

1.5 L’Office national de l’énergie et le Bureau de la concurrence continueront de collaborer afin de mieux comprendre la dynamique de l’industrie canadienne du propane, y compris la structure du marché et le comportement sur le marché. Comme les ministres l’ont demandé, un rapport définitif plus détaillé sur la situation globale du marché du propane sera publié avant le 30 avril 2014.

2. Introduction

2.1 L’Office national de l’énergie (ONE) et le Bureau de la concurrence (Bureau) ont été invités à collaborer afin d’examiner les questions concernant le marché du propane, notamment les hausses de prix, la rareté du produit et le volume des exportations de propane aux É.-U. Plus précisément, dans une lettre datée du 4 février 2014Note de bas de page 1, le ministre des Ressources naturelles et le ministre de l’Industrie ont demandé à l’ONE et au Bureau d’examiner :

- la situation concernant l’offre et la demande de propane au Canada, y compris la production, les stocks, les exportations, les importations et l’utilisation finale;

- le réseau de distribution du propane;

- l’établissement des prix de gros et de détail du propane;

- la composition du marché de gros et de détail;

- les facteurs ayant contribué aux récentes pénuries et flambées des prix;

- s’il y a eu des activités anticoncurrentielles qui peuvent avoir aggravé les répercussions sur les consommateurs;

- les possibles facteurs qui pourraient aggraver les problèmes actuels sur le marché ou contribuer à de futures pénuries de propane et hausses de prix connexes.

2.2 Les questions soulevées ci-dessus sont analysées dans le présent rapport préliminaire, une attention particulière étant prêtée au propane disponible actuellement et au point de vue initial sur les facteurs qui ont peut-être contribué aux récentes pénuries de propane et hausses des prix au Canada. Comme les ministres l’ont demandé, un rapport définitif plus détaillé sur le marché du propane sera publié avant le 30 avril 2014.

2.3 À titre d’organisme de réglementation national de l’énergie, l’ONE comprend bien l’industrie canadienne du propane et a une bonne expérience des relations avec cette industrieNote de bas de page 2. Le Bureau a une véritable expertise pour ce qui est d’évaluer le rendement de diverses industries et d’examiner le rôle que les forces de la concurrence jouent dans les résultats sur le marchéNote de bas de page 3. Les deux organismes sont tout à fait en mesure de procéder à cet examen et ont collaboré étroitement à la réalisation du rapport préliminaire.

2.4 Divers intervenants de toutes les parties de la chaîne d’approvisionnement du propane ont également apporté leur contribution à ce rapport. Cinquante-deux entrevues ont été réalisées à ce jour auprès de dix sociétés exerçant des activités en amont ou dans le secteur intermédiaire, de vingt-sept entreprises exerçant des activités en aval, et de quinze associations de l’industrie, groupes de consommateurs et autres parties intéressées. En outre, les auteurs du rapport ont examiné de l’information privée et publique venant du Canada et des É.-U. pour mieux comprendre la dynamique du marché du propane, la situation actuelle de l’offre, et les causes des récentes pénuries et hausses de prix.

3. L’industrie canadienne du propane

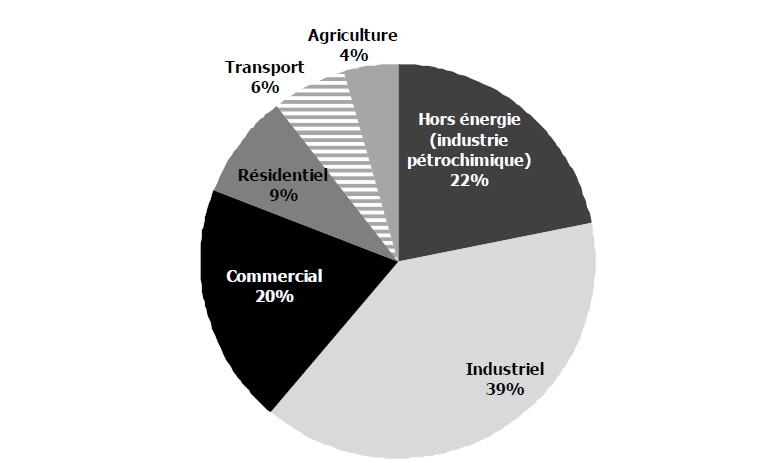

3.1 Le propane est un gaz naturel liquideNote de bas de page 4 utilisé par les Canadiens à diverses fins, que ce soit pour chauffer les habitations et faire la cuisine ou pour faire sécher les récoltes et alimenter les véhicules. En 2012, environ 10,2 millions de mètres cubes de propane ont été consommés au CanadaNote de bas de page 5. Le tableau 3.1 présente les utilisations finales du propane les plus fréquentes au Canada. La figure 3.1 montre le pourcentage de propane consommé dans chaque secteur en 2012.

Tableau 3.1 – Utilisations finales du propane

| Secteur | Utilisations finales |

|---|---|

| Résidentiel | Chauffage des habitations et de l’eau, cuisine |

| Commercial | Chauffage des locaux et de l’eau, cuisine |

| Industriel | Chariots élévateurs, chauffage pour l’affinage |

| Transport | Véhicules automobiles |

| Agriculture | Séchage des récoltes, chauffage des granges et des étables |

| Hors énergie | Fabrication de plastique |

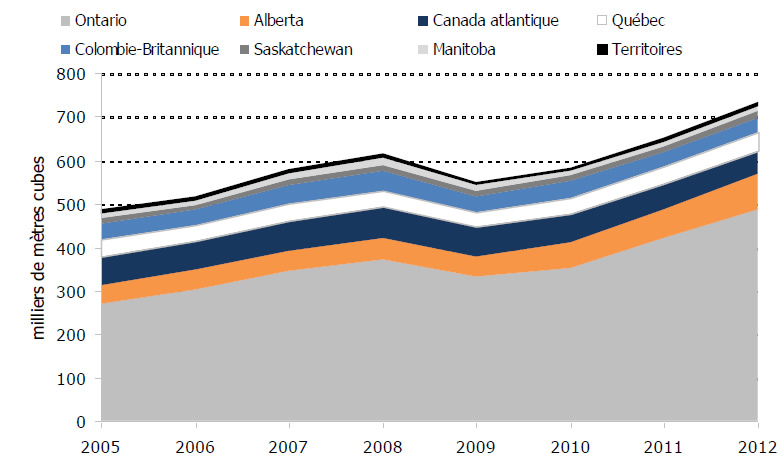

3.2 Le propane est couramment utilisé comme combustible pour chauffer les habitations et les entreprises non desservies par les gazoducs. Selon les estimations de Statistique Canada, environ 1 % des ménages se chauffent au propane, le taux le plus élevé étant observé en Ontario, à 2 %Note de bas de page 6. La figure 3.2 montre la distribution géographique de la demande résidentielle de propane, laquelle est concentrée en Ontario.

Figure 3.1 – Demande de propane par secteur au Canada, 2012

Source : Statistique Canada, tableau CANSIM 128-0012

version textuelle

Figure 3.1 – Demande de propane par secteur au Canada, 2012

Les consommateurs résidentiels utilisent le propane pour chauffer les habitations et l’eau et pour faire la cuisine. Les consommateurs commerciaux se servent du propane pour le chauffage des locaux et de l’eau et pour la cuisson. Les consommateurs industriels utilisent le propane comme carburant pour les lève-palettes et pour le chauffage dans le cadre d’activités de raffinage. Les consommateurs du secteur des transports utilisent le propane comme carburant. Les consommateurs du secteur agricole utilisent le propane pour sécher les récoltes et pour chauffer les granges et les étables. Outre les utilisations énergétiques, le propane entre dans la fabrication des plastiques.

Figure 3.2 – Demande résidentielle de propane par province ou région du Canada, 2005-2012

Source : Statistique Canada, tableau CANSIM 128-0012

version textuelle

Figure 3.2 – Demande résidentielle de propane par province ou région du Canada, 2005-2012

En Ontario, l’utilisation résidentielle de propane est passée d’environ 270 000 mètres cubes par année en 2005 à environ 486 000 mètres cubes par année en 2012. En Alberta, l’utilisation résidentielle de propane est passée d’environ 43 000 mètres cubes par année en 2005 à environ 84 000 mètres cubes par année en 2012. Au Canada atlantique, l’utilisation résidentielle de propane a diminué, passant d’environ 63 000 mètres cubes par année en 2005 à environ 51 000 mètres cubes par année en 2012. Au Québec, l’utilisation résidentielle de propane a varié entre 32 000 et 43 000 mètres cubes par année entre 2005 et 2012. En Colombie-Britannique, l’utilisation résidentielle du propane a varié entre 32 000 et 47 000 mètres cubes par année entre 2005 et 2012. En Saskatchewan, l’utilisation résidentielle de propane a augmenté, passant d’environ 12 500 mètres cubes par année en 2005 à environ 17 500 mètres cubes par année en 2012. Au Manitoba, l’utilisation résidentielle de propane a varié entre 9 000 et 15 000 mètres cubes par année entre 2005 et 2012. Dans les Territoires, l’utilisation résidentielle de propane a varié entre 6 000 et 11 000 mètres cubes par année entre 2005 et 2012. Cette information est tirée de la publication CANSIM 128-0012 de Statistique Canada.

3.3 Le propane est produit de deux façons. De 85 à 90 % du propane canadien est issu du traitement du gaz naturel, et de 10 à 15 % est dérivé comme sous-produit du raffinage du pétrole brut et des procédés de valorisation. En 2012, environ 11,1 millions de mètres cubes de propane ont été produits au CanadaNote de bas de page 7.

3.4 Le propane destiné à la revente est universellement produit selon la norme industrielle HD-5Note de bas de page 8. Une fois le propane traité conformément à cette norme, il n’y aura aucune différence chimique importante entre le propane vendu par les différentes entreprises.

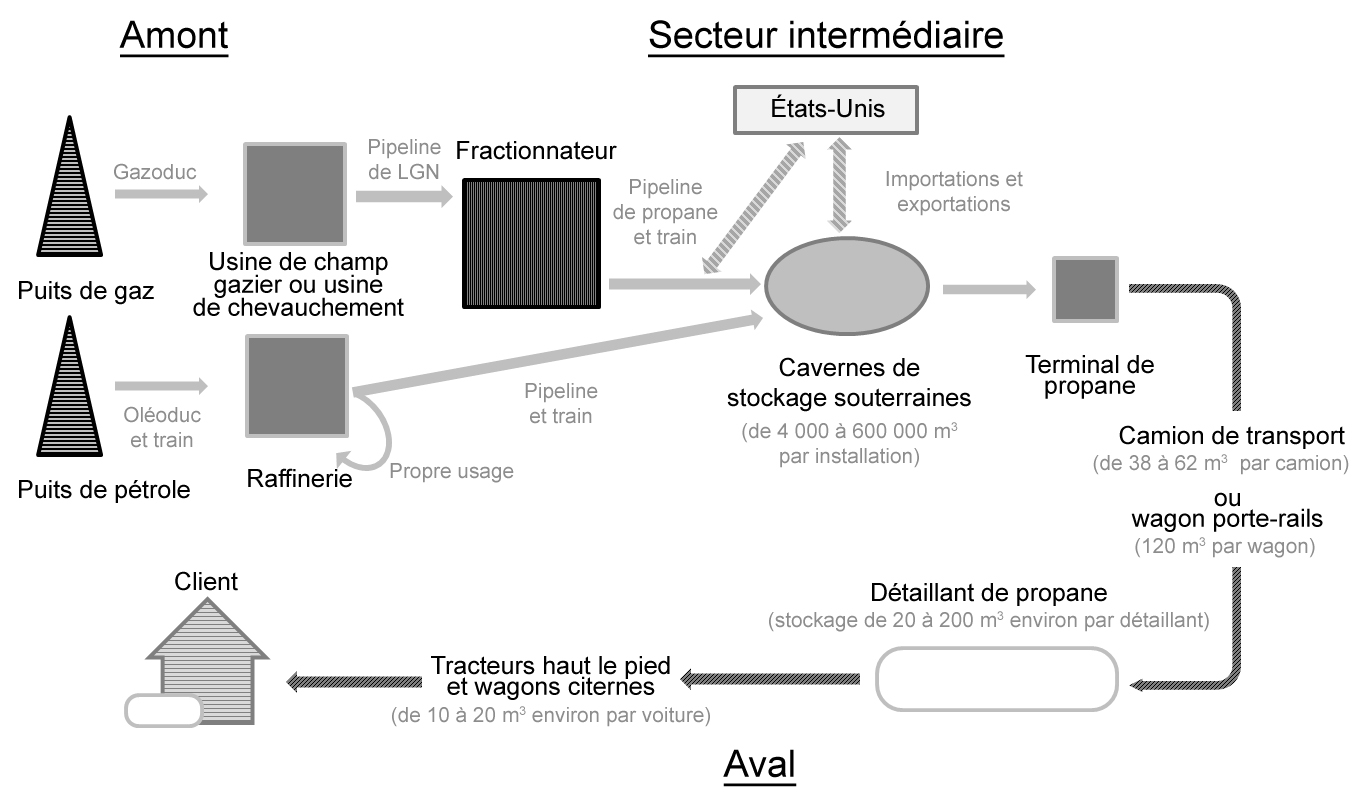

La chaîne d’approvisionnement en propane du Canada

3.5 Les acteurs de l’industrie canadienne du propane exercent leurs activités dans une chaîne d’approvisionnement (voir la figure 3.3) qui peut se séparer en trois parties :

- les producteurs en amont séparent le propane du gaz naturel par fractionnementNote de bas de page 9 ou le dérivent comme sous-produit du raffinage du pétrole brut;

- les sociétés du secteur intermédiaire stockent de grandes quantités de propane en vrac dans des cavernes de selNote de bas de page 10 ou transportent le propane sur de longues distances par pipeline, par train ou par camion de l’endroit où le propane est produit jusqu’à l’endroit où il est consommé;

- les distributeurs en aval livrent le propane aux utilisateurs finals.

3.6 Les observations initiales indiquent que chaque niveau de la chaîne d’approvisionnement est généralement servi par un groupe distinct de sociétés, aucune entité ne se chargeant de toutes les fonctions de la chaîne d’approvisionnement. Bien que certaines sociétés puissent être présentes à plus d’un niveau, il semble que ce soit l’exception, et non la règle.

Figure 3.3 – Illustration de la chaîne d’approvisionnement de l’industrie canadienne du propane

version textuelle

Figure 3.3 – Illustration de la chaîne d’approvisionnement de l’industrie canadienne du propane

Le propane est tiré du gaz naturel ou dérivé du raffinage du pétrole. Le propane est extrait des puits de gaz naturel sous forme de liquides de gaz naturel. Ces liquides de gaz naturel sont acheminés dans des pipelines jusqu’à une usine de champ gazier ou une usine de chevauchement, puis expédiés par gazoduc vers une tour de fractionnement. Une fois séparé du flux de liquides de gaz naturel dans la tour de fractionnement, le propane est envoyé par pipeline ou par chemin de fer vers une caverne de stockage au Canada, ou exporté aux États-Unis. Le propane extrait des puits de pétrole est une composante du pétrole non raffiné. Ce pétrole non raffiné est expédié par pipeline ou par chemin de fer vers une raffinerie où le propane est séparé des autres produits pétroliers. Le propane ainsi séparé peut être utilisé immédiatement par la raffinerie elle-même ou envoyé par pipeline ou chemin de fer jusqu’à des cavernes de stockage souterraines situées au Canada. Le propane peut aussi être importé des États-Unis. Il arrive alors par pipeline ou chemin de fer pour être stocké dans des cavernes souterraines. Les cavernes de stockage du Canada peuvent contenir entre 4 000 et 600 000 mètres cubes de gaz. Le propane est extrait de ces cavernes au moyen de terminaux propaniers et envoyé aux détaillants par camion ou par chemin de fer. Les camions de propane peuvent contenir entre 38 et 62 mètres cubes, et les wagons, 120 mètres cubes. Chez le détaillant, le propane peut être stocké dans de grands réservoirs dont la capacité va de 20 à 200 mètres cubes. Les détaillants utilisent ensuite des tracteurs haut-le-pied ou des wagons-citernes, d’une capacité de 10 à 20 mètres cubes, pour livrer le propane aux consommateurs. Les activités touchant l’extraction et le traitement du propane sont généralement dites « activités en amont », le stockage et le transport sont considérés comme des activités « intermédiaires », et la livraison au consommateur est une activité « en aval ».

La production de propane en amont

3.7 La production de propane au Canada est centrée dans l’Ouest du pays. Comme il a été mentionné ci-dessus, de 85 à 90 % environ du propane canadien est issu du traitement du gaz naturel. Environ 88 % de ce propane est produit en Alberta en raison du grand nombre de projets de mise en valeur du gaz naturel réalisés dans cette province. La Colombie-Britannique est le deuxième producteur de propane en usine, sa part étant de 7 % du total canadien. De petits volumes sont également produits par des usines à gaz de la Saskatchewan ou tirés de champs gaziers au large de la Nouvelle-ÉcosseNote de bas de page 11. La part de 10 à 15 % de la production canadienne de propane qui est dérivée du raffinage et de la valorisation du pétrole brut est répartie plus également dans tout le Canada.

3.8 Un certain nombre de producteurs de propane en amont exercent leurs activités au Canada, mais une poignée de sociétés possèdent et exploitent le gros de la capacité de fractionnement canadienne. Les autres producteurs de propane comprennent les sociétés qui possèdent et exploitent des raffineries de pétrole et des installations de valorisation du bitume.

3.9 Une société en amont peut faire trois choses du propane après sa production :

- le vendre tout de suite localement à des sociétés en aval ou à des tierces parties;

- envoyer le propane en vrac à des sociétés en aval situées ailleurs au moyen des immobilisations de transport du secteur intermédiaire (c.-à-d. les pipelines, les trains ou les camions);

- stocker le propane pour l’utiliser ou le vendre plus tard.

3.10 Les volumes produits par les sociétés en amont sont généralement vendus à de grandes sociétés du secteur intermédiaire ou à d’importants clients en aval. Ces ventes sont généralement conclues aux termes de contrats négociés chaque année qui précisent les volumes cibles et les mécanismes d’établissement des prixNote de bas de page 12.

3.11 Lorsqu’ils négocient des contrats d’achat, les fournisseurs en amont exigent généralement que les clients du secteur intermédiaire ou en aval achètent au moins un baril pendant les mois d’été, où la demande est faible, pour trois barils dont ils ont besoin pendant la saison d’hiver, où la demande est forteNote de bas de page 13.

Le stockage et le transport du propane dans le secteur intermédiaire

3.12 La demande de propane est fortement saisonnière, des pics se produisant à l’automne et en hiver en raison du séchage des récoltes et de l’utilisation finale de propane comme combustible de chauffage. Le stockage du propane permet aux sociétés de constituer des stocks de propane au cours de l’année afin de répondre à la demande pendant la haute saison et d’atténuer l’instabilité des prix.

3.13 Des quantités de propane sont stockées dans des cavernes de sel souterraines. Les principales cavernes de sel au Canada sont situées à Fort Saskatchewan, en Alberta, à Regina, en Saskatchewan, et à Sarnia, en Ontario, ou à proximité de ces villes. Les cavernes de sel appartiennent à des sociétés en amont et à des sociétés du secteur intermédiaire, et les distributeurs en aval louent généralement de l’espace d’entreposage dans ces cavernes selon leurs besoins afin de stocker leur propane jusqu’à ce qu’ils soient en mesure d’aller le chercher pour le transporter ailleurs.

3.14 Les deux moyens de transport les plus souvent utilisés au Canada pour le transport du propane depuis les installations de stockage ou de production jusqu’aux utilisateurs finals sont le pipeline et le train. Souvent, le transport par camion sur de longues distances n’est pas économiqueNote de bas de page 14.

3.15 Les pipelines constituent souvent le moyen le plus économique de transporter du propane sur de longues distances. Deux pipelines servent actuellement à approvisionner l’Est du Canada. Le premier est le réseau d’Enbridge, qui sert à transporter un mélange de propane plusNote de bas de page 15 jusqu’à une installation de fractionnement située dans le Sud de l’Ontario. Le réseau Enbridge fonctionne actuellement selon un mode de capacité répartieNote de bas de page 16. Le deuxième est le pipeline Cochin de Kinder Morgan, qui ne fonctionne pas à capacité depuis longtemps et qui sera inversé en 2014Note de bas de page 17 pour que le condensat s’écoule d’est en ouest jusqu’en AlbertaNote de bas de page 18.

3.16 Le propane est également transporté d’ouest en est au Canada par chemin de fer. Pour pouvoir utiliser ce moyen de transport, il faut construire une infrastructure de remplissage et de chargement des wagons porte-rail (communément appelée « rampe » ou « terminal ») au point d’origine et au point de destination. Les installations situées à une usine de production au point d’origine appartiennent généralement à des sociétés en amont, tandis que les installations situées au point de destination appartiennent généralement à des sociétés en aval.

3.17 Le transport de propane par train peut être considérablement perturbé durant les mois d’hiver. Des signaux gelés peuvent arrêter la progression et causer de la congestion par la suite. Les températures froides causent aussi des problèmes de locomotive, et les chutes de neige importantes provoquent des retards parce que les voies ferrées doivent être dégagées. De plus, il a été signalé qu’une importante compagnie ferroviaire éprouve des problèmes de pression d’air quand il fait froid et doit donc utiliser des trains plus courtsNote de bas de page 19. Cette situation peut entraîner une pénurie de locomotives, ce qui réduit d’autant plus la capacité utile du transport par train.

3.18 Cet hiver, durant la haute saison de la demande de chauffage résidentiel, le transport du propane par train s’est fait à pleine capacité ou presque. Dans une telle situation, si un chargement n’est pas transporté le jour prévu, il peut être annulé en l’absence de capacité excédentaire le lendemain. Quand pareil cas se produit, les sociétés en aval n’obtiennent pas nécessairement le volume de propane prévu ou visé dans leur contrat.

La distribution du propane en aval

3.19 Les distributeurs en aval achètent généralement le propane directement aux terminaux en y envoyant des trains ou des camions, ou ils l’achètent indirectement en allant s’approvisionner dans les installations de stockage d’une autre société en aval ou en faisant appel à une société de transport indépendante.

3.2 Les gros distributeurs en aval ont généralement leurs propres installations de stockage sous forme de parcs de stockage hors sol, qui contiennent de volumineux réservoirs de stockage de propane à partir desquels les camions de livraison (ou citernes) sont remplis. Les sociétés plus modestes, surtout celles qui sont situées près d’un terminal ou d’un gros distributeur, peuvent choisir d’envoyer des camions chaque jour au terminal ou au distributeur plutôt que d’investir dans des installations de stockage. Les sociétés en aval ayant une petite clientèle ne possèdent généralement pas d’installations de stockage.

3.21 Les distributeurs en aval qui ont investi dans des installations de stockage ont généralement une capacité de stockage suffisante pour entreposer un volume de propane correspondant à la demande d’une ou deux journées de pointe. Les distributeurs en aval ont indiqué que les avantages limitésNote de bas de page 20 que conférait une capacité de stockage additionnelle étaient annulés par les coûts financiers et réglementaires associés à l’accroissement de cette capacité, surtout dans le cas des distributeurs en aval ayant seulement un petit nombre de clientsNote de bas de page 21.

3.22 Les distributeurs en aval achètent généralement le propane aux termes de contrats négociés chaque année qui précisent les volumes cibles et les mécanismes d’établissement des prix. Selon ces contrats, les distributeurs en aval paient de manière générale un prix flottant variable à la réception du propane (le prix à la rampe), peu de distributeurs concluant des contrats à prix fixe. Quand les prix de gros fluctuent, les variations se répercutent dans les prix de détail payés par les consommateurs finals. La plupart des clients en aval paient un prix de détail au moment du remplissage du réservoir, mais quelques-uns négocient à l’avance des contrats à prix fixeNote de bas de page 22.

3.23 L’analyse de la concurrence sur les marchés du propane en aval se poursuit. D’une part, le fusionnement de Supérieur Propane et de Propane ICG réalisé vers la fin des années 1990 a créé un monopole dans de nombreux marchés locaux du propane au CanadaNote de bas de page 23. D’autre part, des acteurs du marché en aval ont indiqué que certains marchés locaux sont servis par de multiples distributeurs. Récemment, des consommateurs ont délaissé le mazout au profit du propane pour chauffer leur habitation; ce changement a pu contribuer à l’augmentation de la demande, à l’origine de l’entrée de distributeurs sur certains marchés de détail locaux.

La demande de consommation des ménages

3.24 Les modalités des contrats à prix flottant pour les consommateurs finals varient en fonction du détaillant, mais permettent aux clients de mettre fin immédiatement à leur contrat sous réserve de certains coûts examinés ci-dessous. Dans le cas des contrats à prix fixe, les détaillants font l’achat préalable de volumes équivalents auprès de leurs fournisseurs dès la conclusion du contrat. Cet achat préalable entraîne un coût supplémentaire, à savoir le coût du stockage. Le supplément est transmis aux consommateurs, ce qui explique en partie le tiède intérêt manifesté par les consommateurs pour les contrats de ce genre.

3.25 Les distributeurs en aval disent qu’ils louent les réservoirs de stockage de propane aux clients, et qu’une faible proportion de clients choisissent d’acheter leurs propres réservoirs. Une fois que le détaillant a placé un réservoir de location sur le site d’un client, aucun autre fournisseur ne peut remplir le réservoir en raison des restrictions contractuelles. Si un client veut changer de fournisseur, les distributeurs en aval imposeront des frais pour l’installation du réservoir, le retrait du réservoir, ou les deux. Bien que les frais varient selon le distributeur et en fonction de la nature de la relation entre le client et le fournisseur, ils ont un effet dissuasif sur le clientNote de bas de page 24.

3.26 Quand un consommateur choisit d’utiliser le propane, il doit investir une bonne somme pour acquérir le matériel et les appareils spécialement conçus pour fonctionner exclusivement au propaneNote de bas de page 25. Par conséquent, il devient difficile de passer à d’autres combustibles, de sorte que la demande résidentielle de propane est probablement inélastique à court termeNote de bas de page 26.

3.27 Compte tenu de l’inélasticité de la demande et des importants coûts associés au remplacement du propane par un autre combustible, les consommateurs ont peu de choix quand les prix montentNote de bas de page 27. Les ménages qui utilisent le propane consommeront le même volume de propane et paieront sensiblement plus cher pour se le procurer, ou alors ils réduiront leur consommation afin de compenser en partie les hausses de prix. Par conséquent, de nombreux Canadiens ont été considérablement touchés par les récentes hausses de prix et les difficultés d’approvisionnement.

L’industrie intégrée du propane Canada–É.-U.

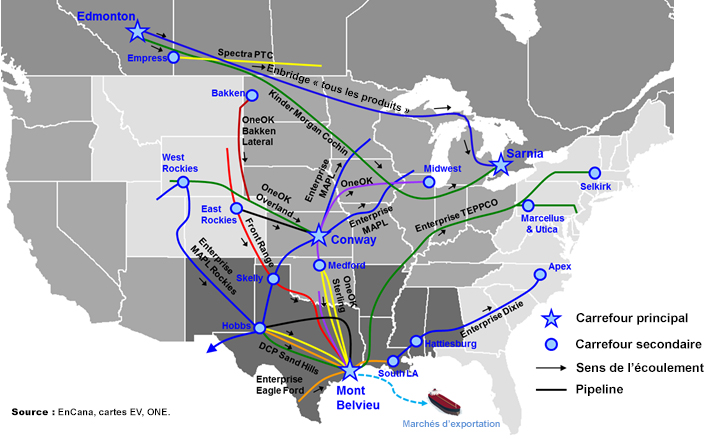

3.28 L’industrie canadienne du propane est hautement intégrée avec sa contrepartie américaine. Le Canada produit plus de propane qu’il n’en consomme, et en exporte régulièrement aux É.-U., son seul marché d’exportationNote de bas de page 28. Les principaux carrefours du propane au Canada comprennent Edmonton, en Alberta, et Sarnia, en Ontario. Aux É.-U., les deux plus importants carrefours sont ceux de Mont Belvieu, au Texas, et de Conway, au Kansas. La figure 3.4 montre ces quatre carrefours et les principaux éléments de l’infrastructure de pipelines servant au transport de liquides de gaz naturels (y compris le propane) au Canada et aux É.-U. La figure 3.5 montre que les prix de gros affichés dans ces quatre carrefours ont tendance à se suivre, un autre signe de la nature intégrée des industries canadienne et américaine.

Figure 3.4 – Principaux pipelines servant au transport de liquides de gaz naturel au Canada et aux É.-U., 2012

Source : EnCana, d’EV Maps et de l’ONE.

version textuelle

Figure 3.4 – Principaux pipelines servant au transport de liquides de gaz naturel au Canada et aux É.-U., 2012

Sur cette carte de l’Amérique du Nord, on voit les principaux pipelines servant au transport de liquides de gaz naturel au Canada et aux É.- U. en 2012. Deux de ces pipelines transportent du propane de l’Ouest canadien, où il est produit, vers l’Est canadien, qui en consomme une grande partie. Le premier de ces pipelines appartient à Enbridge; le second est le pipeline Cochin de Kinder Morgan. Les deux transportent du propane d’Edmonton (Alberta) vers Sarnia (Ontario). Il y a aussi de nombreux pipelines aux É.-U., les principaux carrefours étant ceux de Conway, au Kansas, et de Mont Belvieu, au Texas. Ces données proviennent d’EnCana, d’EV Maps et de l’ONE.

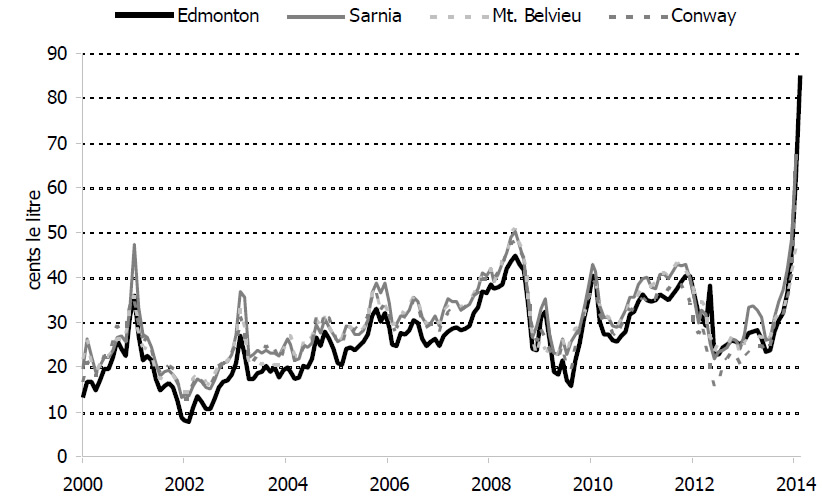

Figure 3.5 – Prix du propane mensuel moyen affichés aux principaux carrefours du Canada et des É.-U., 2000-2014

Source : But ane-Propane News, calculs de l’ONÉ.

version textuelle

Figure 3.5 – Prix du propane mensuel moyen affichés aux principaux carrefours du Canada et des É.-U., 2000-2014

De 2000 à 2014, l’écart entre les prix de gros du propane à Edmonton (Alberta), Sarnia (Ontario), Mt. Belvieu (Texas) et Conway (Kansas) était généralement de moins de 10 cents le litre. Les prix ont oscillé entre 10 et 50 cents le litre de 2000 à 2013, pour atteindre environ 85 cents le litre à la fin de 2013 et au début de 2014. Ces données proviennent de Butane-Propane News et de calculs de l’ONE.

L’établissement des prix du propane au Canada

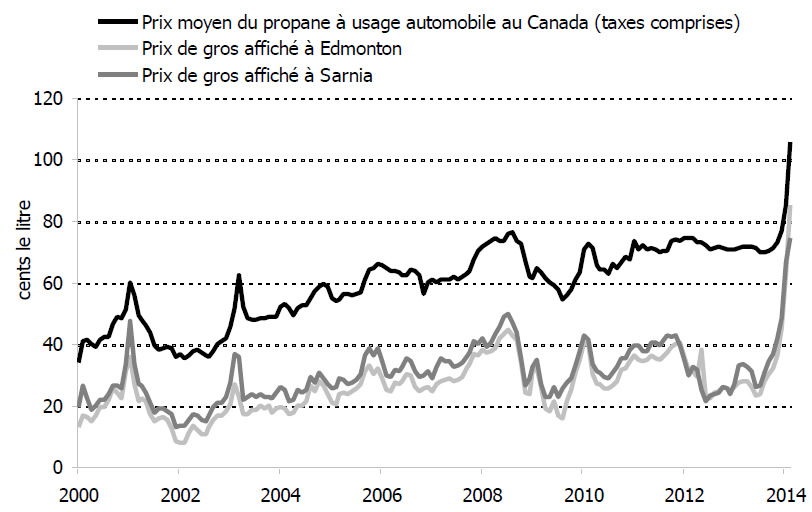

3.29 Les achats de propane au détail sont des opérations privées entre un distributeur en aval et une famille ou une entreprise individuelle. Aucune source de données centralisée ne mesure ni ne recueille ces prix. Toutefois, Ressources naturelles Canada publie les prix du propane pour usage automobileNote de bas de page 29, qui peuvent servir d’indicateurs pour les prix du propane à usage domestique et autres utilisations finalesNote de bas de page 30. La figure 3.6 montre les prix au détail du propane pour usage automobile et les prix de gros affichés au Canada de janvier 2000 à janvier 2014, et illustre leur corrélation.

3.30 Les contrats de gros sont généralement négociés chaque année entre des producteurs de propane en amont et leurs clients du secteur intermédiaire ou en aval, les prix affichés servant de points de référence. Dans ces négociations, les acheteurs et les vendeurs en amont ne sont généralement pas liés par des prix fixes, mais négocient à la baisse ou à la hausse les prix de gros affichés. Les prix de gros (réels et affichés) découlent de l’offre et de la demande sur les marchés du propane et peut-être du comportement des sociétés.

Figure 3.6 – Prix de détail moyen (automobile) et prix de gros affichés du propane au Canada, 2000-2014

Source : Kent Market ing Services, But ane-Propane News, calculs de l’ONÉ

version textuelle

Figure 3.6 – Prix de détail moyen (automobile) et prix de gros affichés du propane au Canada, 2000-2014

De 2000 à 2014, le prix de détail moyen du propane pour usage automobile au Canada a eu tendance à dépasser le prix de gros d’environ 20 à 30 cents le litre. Vers la fin de 2013 et au début de 2014, les prix du propane pour usage automobile au Canada ont augmenté. D’un prix moyen récent d’environ 65 cents le litre pour la période 2008-2013, ils ont grimpé à environ 105 cents le litre vers la fin de 2013 et au début de 2014. Ces données proviennent de Kent Marketing Services, de Butane-Propane News et de calculs de l’ONE.

3.31 Quand les prix de gros grimpent ou reculent (ce qui fait augmenter ou diminuer les marges des producteurs), les distributeurs en aval transmettent généralement la variation, en partie du moins, aux consommateurs finals. Les acteurs du marché ont indiqué que les distributeurs en aval tentent d’obtenir une marge correspondant à un certain nombre de cents le litre plutôt qu’un pourcentage de marge particulierNote de bas de page 31. Les contrats à prix fixe, qui imposent aux consommateurs des prix plus élevés, mais garantis, ne sont pas fréquents dans le cas du propane à usage domestique.

4. Prix élevés et comportement potentiellement anticoncurrentiel

4.1 Les consommateurs canadiens de propane ont dû composer avec des prix élevés au cours de l’hiver. C’est ce à quoi il faut s’attendre à court terme lorsque la demande est élevée et que l’offre est restreinte, étant donné que les prix témoignent de la rareté d’un produit et s’ajustent de façon que les stocks limités du produit soient affectés à l’utilisation qui profite le plus à l’économieNote de bas de page 32. Dans les marchés efficients, le maintien des prix élevés maximise le bien-être économiqueNote de bas de page 33. En effet, des prix élevés peuvent encourager l’augmentation de la production ou favoriser la consommation d’autres produits qui deviennent comparativement plus économiques. Ces deux réactions du marché modéreraient ultimement une hausse des prix à court terme.

4.2 Cependant, les prix élevés peuvent également découler de pratiques non efficientes sur le marché. Dans certaines circonstances, les entreprises qui exercent un pouvoir de marchéNote de bas de page 34 ou qui s’entendent illégalement entre elles pour fixer les prix dans une industrie ou une partie d’une industrie peuvent faire monter les prix. Ainsi, les prix élevés témoignent davantage d’un comportement anticoncurrentiel que du résultat d’un marché efficient. Les comportements anticoncurrentiels auxquels s’adonnent les entreprises se traduisent généralement par une montée des prix ainsi que par une diminution du choix, de la qualité et de l’innovation en ce qui a trait à l’offre de produits et services.

4.3 Certains types de pratiques anticoncurrentielles peuvent être unilatéralement imposés par une entreprise, sans la coopération d’autres intervenants sur le marchéNote de bas de page 35. Ce type de comportements est commun dans les marchés desservis par un petit nombre d’entreprises et ceux où les obstacles à l’entrée et à l’expansion sur le marché sont considérables. Autrement, lorsque les consommateurs ont un vaste choix de concurrents, il est plus probable que les clients puissent se tourner vers d’autres vendeurs en assez grand nombre pour dissuader les entreprises de se livrer à un comportement anticoncurrentielNote de bas de page 36.

4.4 Autre possibilité, un groupe d’entreprises peut implicitement ou explicitement coordonner leurs actions sur un marché de façon à se donner un avantage anticoncurrentiel. Les marchés sont plus vulnérables à ce type de comportements lorsque les entreprises peuvent : (a) reconnaître entre elles les avantages de se livrer une concurrence moins féroce; (b) surveiller la conduite d’autres entreprises et repérer les écarts de la ligne de conduite établie; et (c) réagir à ces écarts par des mécanismes de dissuasion crédiblesNote de bas de page 37. Lorsqu’un groupe d’entreprises s’adonne à un comportement qui a pour effet de nuire à la concurrence sur le marché, ce comportement peut être visé par les dispositions civiles de la Loi sur la concurrenceNote de bas de page 38. Dans les cas où les entreprises coordonnent leurs agissements de façon à fixer des prix, à truquer des offres ou à se partager les parts de marché, ce qui peut constituer des infractions punissables par mise en accusation en vertu de la Loi sur la concurrence, les personnes reconnues coupables peuvent faire l’objet de peines d’emprisonnement et d’amendesNote de bas de page 39.

4.5 Il arrive également que les prix augmentent au cours d’une pénurie, généralement causée par une catastrophe ou un événement qui a perturbé l’approvisionnement normal de marchandises, lorsque les vendeurs profitent d’un dérèglement du marché pour gonfler artificiellement les prixNote de bas de page 40. Cette manipulation des prix risque également de faire grimper les prix dans les marchés inefficaces. La Loi sur la concurrence n’interdit pas en soi aux entreprises de pratiquer des prix élevés; seulement, les prix élevés constituent un facteur de préoccupation au sens de la Loi sur la concurrence lorsqu’ils sont le résultat d’une conduite anticoncurrentielleNote de bas de page 41.

4.6 L’économie, et surtout le domaine de l’organisation industrielle, offre un cadre théorique et empirique d’analyse de ces types de comportements et de leurs effets potentiels sur l’économie. L’économie fournit divers modèles d’interaction des entreprises, mais le principe à la base de l’organisation industrielle et des politiques sur la concurrence veut qu’une concurrence accrue permette l’attribution plus efficace des ressources dans l’économie. Les types de comportements susmentionnés peuvent donner lieu à une distorsion du marché et à des pratiques inefficaces sur les marchés, qui à leur tour peuvent contribuer à faire monter les prix à la consommation et nuire à l’économie.

4.7 Nous cherchons à l’heure actuelle à déterminer si des activités anticoncurrentielles ont exacerbé les effets sur les consommateurs des pénuries de propane et des flambées de prix récentes, et le cas échéant dans quelle mesure. À cette fin, nous utiliserons tous les outils économiques disponibles pour analyser chaque niveau de l’industrie canadienne du propane et pour établir si les prix élevés que les consommateurs doivent payer, de comportements anticoncurrentiels. Le propane est un produit de première nécessité pour certains consommateurs, de sorte que des pratiques anticoncurrentielles pourraient vraisemblablement avoir d’importantes conséquences néfastes pour les consommateurs canadiens.

5. L’état de la situation actuelle

Prix

5.1 S’il est vrai que la saisonnalité et la grande instabilité caractérisent souvent le prix du propane, les hausses de prix de cet hiver se caractérisent par la grande rapidité à laquelle elles se sont produites et par les records absolus qu’elles ont battus. La figure 3.5 et la figure 3.6 illustrent toutes deux l’ampleur des augmentations de prix de cet hiver et l’instabilité historique des prix du propane de façon plus générale.

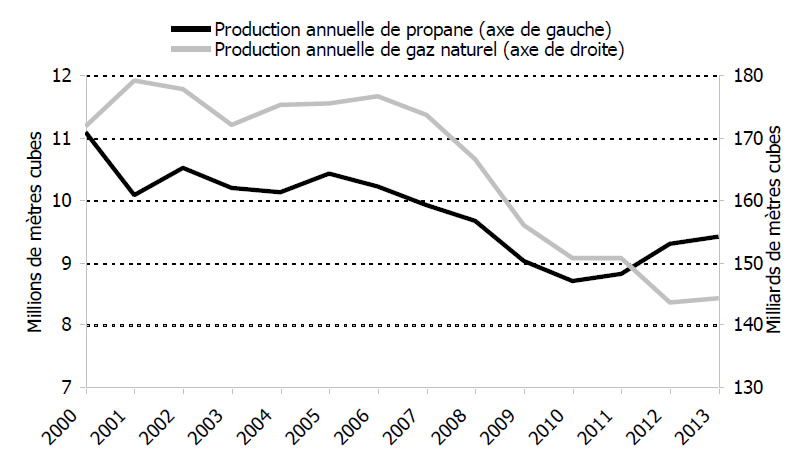

Production

5.2 Après avoir atteint un sommet en 2000, la production canadienne de propane provenant des usines de gaz décline régulièrement depuis les dernières années. Depuis 2011, les prix élevés des produits de liquides du gaz naturel par rapport au prix du gaz naturel ont favorisé la mise en valeur des liquides riches en gaz naturel de l’Ouest du Canada, ce qui a donné lieu à une augmentation de 9 % de la production de propane des usines de gaz entre 2010 et 2013. La figure 5.1 illustre la production annuelle de gaz naturel et de propane provenant des usines de gaz, production qui représente entre 85 et 90 % de la production canadienne totale. La diminution à long terme de la production de propane est corrélée avec la diminution de la production de gaz naturel au Canada.

5.3 Comme le propane est un sous-produit de l’extraction du gaz naturel et du raffinage du pétrole brut, la production de propane ne peut s’élargir sans que ne s’élargisse aussi la production soit de produits de gaz naturel soit celle de produits de pétrole raffiné, un processus complexe qui nécessite du temps et des ressources et qui ne peut se réaliser à court terme.

Figure 5.1 – Production canadienne de gaz naturel et de propane provenant des usines de gaz, 2000-2013

Source : Gouvernements provinciaux et ONÉ.

version textuelle

Figure 5.1 – Production canadienne de gaz naturel et de propane provenant des usines de gaz, 2000-2013

La production canadienne annuelle de gaz naturel a été relativement constante de 2000 à 2007, mais elle a décliné depuis, passant d’environ 175 milliards de mètres cubes en 2000 à environ 145 milliards de mètres cubes en 2013. Au cours de la même période, la production canadienne de propane a chuté, passant d’environ 11 millions de mètres cubes à environ 9,5 millions de mètres cubes; cependant, la production canadienne de propane a connu une remontée ces dernières années après avoir atteint son niveau le plus faible en 2010, soit moins de 9 millions de mètres cubes. Ces données proviennent des renseignements fournis par les gouvernements provinciaux canadiens et l’Office national de l’énergie (ONE).

Stocks et approvisionnement

5.4 Le tableau 5.1 montre les niveaux de stocks historiques et les retraits durant la saison de chauffage dans l’Est du Canada, l’Ouest du Canada et le Midwest américain. Le Midwest américain est l’un des principaux marchés d’exportation du propane canadien ainsi que la région américaine qui dépend le plus du propane pour satisfaire les besoins de chauffage des résidences et des locaux. En outre, les prix de gros en vigueur aux principaux carrefours de commerce, comme Conway, au Kansas, sont liés à ceux des carrefours du Canada, étant donné que le propane peut, du moins dans une certaine mesure, s’écouler là où les prix sont les plus élevésNote de bas de page 42.

5.5 Le tableau 5.1 montre également l’effet des températures saisonnières sur les stocks de propane. Par exemple, les températures de l’hiver 2011-2012 ont été parmi les plus douces qui aient été enregistrées dans certaines parties du Canada et des États-Unis, et le retrait de propane conservé sous terre dans la plupart des régions n’a correspondu qu’à la moitié des retraits observés au cours des hivers où les températures saisonnières étaient plus « normales », comme les hivers 2010-2011 et 2012-2013.

| Saison | Ouest du Canada | Est du Canada | Midwest américain (PADD II) | ||||||

|---|---|---|---|---|---|---|---|---|---|

| 1 er nov. | 1 er mars | Retrait | 1 er nov. | 1 er mars | Retrait | 1 er nov. | 1 er mars | Retrait | |

| 2008-2009 | 793 | 90 | 703 | 516 | 118 | 398 | 3 610 | 2 091 | 1 519 |

| 2009-2010 | 956 | 232 | 724 | 548 | 67 | 481 | 4 626 | 1 631 | 2 995 |

| 2010-2011 | 1093 | 281 | 812 | 485 | 159 | 329 | 4 246 | 1 512 | 2 734 |

| 2011-2012 | 843 | 458 | 385 | 513 | 245 | 268 | 4 036 | 2 588 | 1 448 |

| 2012-2013 | 986 | 95 | 891 | 639 | 111 | 528 | 4 332 | 1 831 | 2 501 |

| 2013-2014 | 746 | - | - | 524 | - | - | 3 229 | - | - |

| Moyenne sur 5 ans | 934 | 231 | 703 | 540 | 140 | 401 | 4170 | 1 931 | 2 239 |

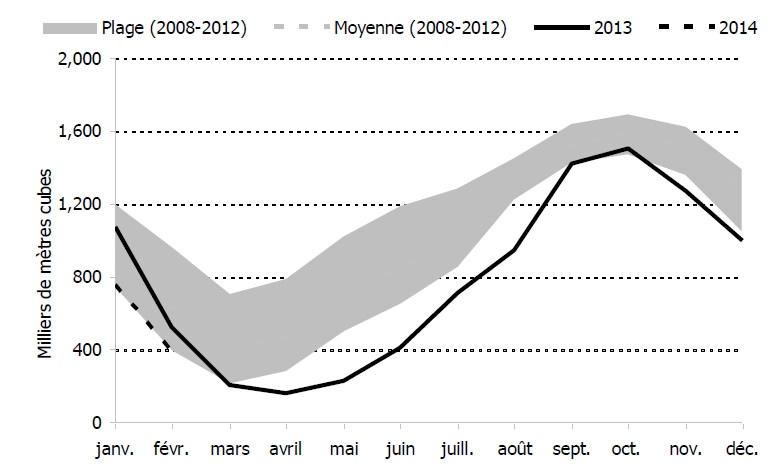

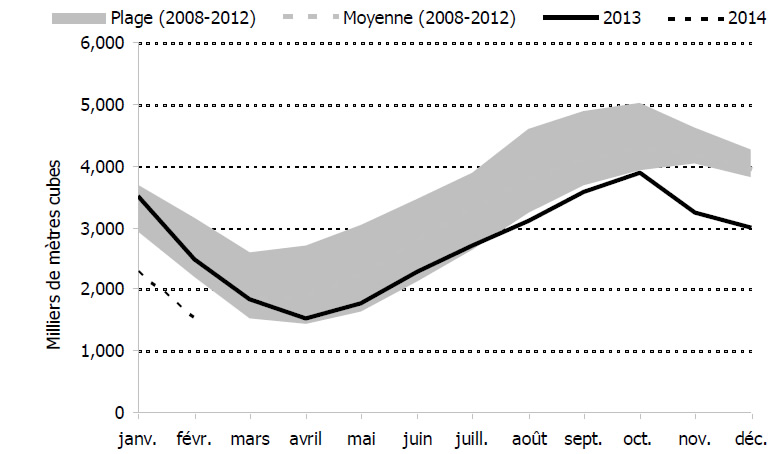

5.6 Comme l’illustre la figure 5.2, les stocks canadiens de propane conservés sous terre depuis le début de la saison d’injection, laquelle s’étend du 1er mars à septembre 2013, étaient considérablement en-deçà de la plage de cinq ans. Un mois de mars inhabituellement froid a occasionné la diminution des stocks canadiens à une période où les stocks augmentent généralement. En outre, le froid qui a perduré en avril a eu pour effet de ralentir le stockage beaucoup plus que ce qui avait été prévu. Au cours de l’été, les stocks canadiens ont réussi à s’élever juste au-dessous de la plage de cinq ans au 1er octobre 2013.

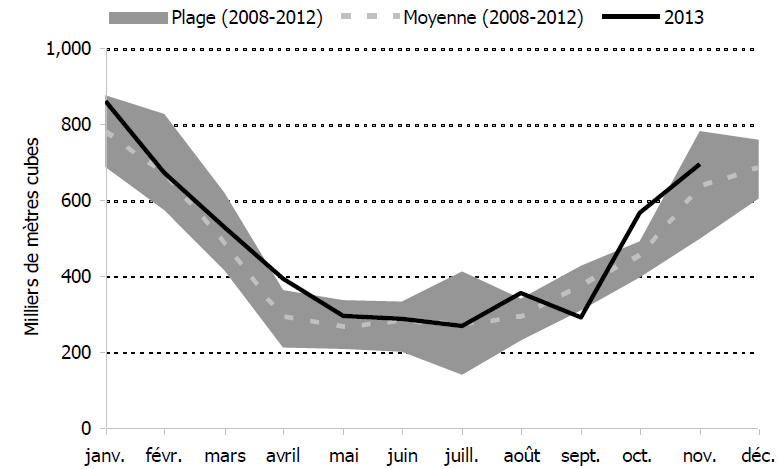

5.7 Les stocks de propane souterrains du Midwest américain ont suivi une courbe semblable à celle décrite à la figure 5.3, mais en dépit de l’important retrait attribuable à la longueur de la saison de chauffage, ils se sont maintenus dans la plage quinquennale durant la majeure partie de 2013. L’effet de la récolte considérable de maïs humide sur les stocks est particulièrement marqué en novembre, alors que les stocks ont chuté vivement en deçà de la moyenne de cinq ans.

Figure 5.2 – Stocks canadiens récents de propane en comparaison de la plage et de la moyenne de cinq ans

Source : ONÉ

version textuelle

Figure 5.2 – Stocks canadiens récents de propane en comparaison de la plage et de la moyenne de cinq ans

Au cours des cinq dernières années, les stocks canadiens de propane ont fluctué d’une saison à l’autre, atteignant des sommets en septembre et octobre et des creux en mars et avril 2013. De mars 2013 à ce jour, les stocks canadiens ont atteint des niveaux équivalents ou inférieurs aux niveaux les plus faibles observés au cours de la période de cinq ans précédente de 2008 à 2013. De mars à septembre 2013, les stocks canadiens ont été nettement inférieurs aux niveaux les plus bas observés durant la période de cinq ans précédente. Ces données proviennent de l’ONE.

Figure 5.3 – Stocks de propane du Midwest américain en 2013-2014 en comparaison de la plage et de la moyenne de cinq ans

Source : EIA

version textuelle

Figure 5.3 – Stocks de propane du Midwest américain en 2013-2014 en comparaison de la plage et de la moyenne de cinq ans

Au cours des cinq dernières années, les stocks de propane du Midwest américain ont fluctué d’une saison à l’autre, atteignant des sommets en septembre et octobre et des creux en mars et avril 2013. D’avril 2013 à ce jour, les stocks du Midwest américains ont atteint des niveaux équivalents ou inférieurs aux niveaux les plus faibles observés au cours de la période de cinq ans précédente de 2008 à 2012. D’octobre 2013 à février 2014, les stocks américains ont été nettement inférieurs aux niveaux les plus bas observés durant la période de cinq ans précédente. Ces données proviennent de l’Energy Information Administration des États-Unis.

5.8 Au début de 2014, de considérables quantités ont été retirées des stocks du Canada et du Midwest américain, essentiellement en raison de températures plus froides que les moyennes. Des données récentes portent à croire que la faiblesse des stocks dans le Midwest est atténuée par la production de la côte américaine du golfe qui est destinée aux marchés du Midwest au nord, où le propane fait toujours l’objet d’une forte demandeNote de bas de page 43. Cependant, à la fin de février 2014, les stocks du Midwest sont toujours faibles, mais plus proches de la plage quinquennale.

5.9 Les intervenants de l’industrie révèlent que les distributeurs en aval, et les consommateurs au bout du compte, ont eu de la difficulté à acquérir des quantités suffisantes de propane pour subvenir à leurs besoins cet hiver. La plupart des distributeurs ont dû attendre de longues périodes pour acquérir le propane, et certains ne se sont vu accorder qu’une portion de la quantité prévue plutôt que la totalité. Dans certains cas, les fournisseurs en aval se sont vu refuser le produit à titre provisoire, ce qui a donné lieu à des pénuries chez les consommateurs. Ces problèmes semblent avoir été plus graves dans l’Est de l’Ontario et l’Ouest du Québec qu’ailleurs au Canada.

5.10 Les intervenants de l’industrie ont également signalé que les petits détaillants de propane, en particulier ceux qui ne s’approvisionnent qu’à une seule source et qui n’ont pas conclu de contrat d’approvisionnement formel, ont parfois été forcés de ne fournir aux consommateurs qu’une quantité moindre que la quantité souhaitée. Pareil rationnement a été plus fréquent chez les petits fournisseurs que chez les gros détaillants bien établis qui pouvaient compter sur diverses sources d’approvisionnement.

Exportations canadiennes

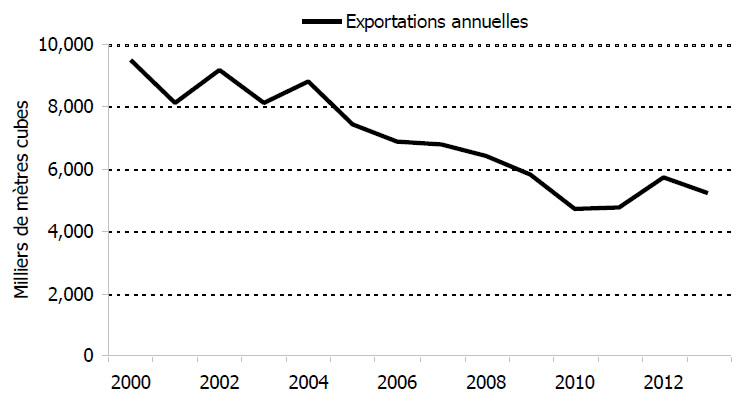

5.11 Le Canada ne dispose pas d’installations portuaires adaptées à l’exportation de propane à l’étranger. Le Canada a toutefois la capacité d’exporter du propane aux États-Unis, et en est exportateur netNote de bas de page 44. Les principaux marchés américains d’exportation du propane canadien sont le Midwest et la côte Est. En 2013, environ 85 % des exportations canadiennes de propane étaient destinées à ces deux régions, et les autres 15 % aux régions des Rocheuses, de la côte Ouest et de la côte du golfe du Mexique. Le propane canadien est acheminé aux États-Unis principalement par rail (55 %) et par pipeline (35 %). Le camionnage est le moins rentable des modes de transport du propane sur de longues distances, et ne sert que pour exporter 10 % du propane canadienNote de bas de page 45.

5.12 La figure 5.4 indique le volume de propane exporté du Canada aux États-Unis entre 2000 et 2013; quoiqu’il ait crû récemment, ce volume a diminué à long terme. La figure 5.5 fait la comparaison entre les exportations canadiennes de 2013 par rapport à la plage et à la moyenne sur cinq ans. En 2013, le Canada a exporté 5,9 millions de mètres cubes de propane aux États-Unis, ce qui représente environ 10 % de la consommation de ses voisins du Sud. En 2013, ses exportations étaient d’environ 5 % supérieures à celles de 2012, ce qui cadre avec la croissance annuelle moyenne enregistrée depuis 2010, année où les exportations canadiennes à destination des États-Unis ont chuté à leur niveau le plus bas des dernières années.

Figure 5.4 – Exportations canadiennes annuelles de propane à destination des États-Unis, 2000-2013

Source : ONÉ

version textuelle

Figure 5.4 – Exportations canadiennes annuelles de propane à destination des États-Unis, 2000-2013

Les exportations canadiennes annuelles de propane à destination des États-Unis ont généralement décliné, passant de près de 10 000 000 mètres cubes en 2000 à moins de 6 000 000 mètres cubes en 2013. Les exportations canadiennes annuelles de propane vers les États-Unis ont été relativement constantes de 2009 à 2013, variant de 5 000 à 6 000 000 mètres cubes par année. Ces données proviennent de l’ONE.

Figure 5.5 – Exportations canadiennes mensuelles de propane à destination des États-Unis en comparaison de la plage et de la moyenne sur cinq ans

Source : ONÉ

version textuelle

Figure 5.5 – Exportations canadiennes mensuelles de propane à destination des États-Unis en comparaison de la plage et de la moyenne sur cinq ans

Les exportations canadiennes mensuelles de propane à destination des États-Unis varient d’une saison à l’autre, atteignant des pointes en décembre et janvier et des creux durant les mois d’été. En 2013, les exportations canadiennes à destination des États-Unis ont été équivalentes ou supérieures à la moyenne quinquennale pour tous les mois à l’exception du mois de septembre et, en avril, août et octobre 2013 les exportations ont dépassé les niveaux les plus élevés de la dernière période de cinq. Ces données proviennent de l’ONE.

6. Les causes des pénuries et des hausses de prix récentes

6.1 Règle générale, les pénuries de propane sont causées par un déséquilibre entre l’offre et la demande. Comme il est tiré des activités de traitement du gaz naturel et de raffinement du pétrole brut, le propane est produit à un rythme plutôt régulier tout au long de l’année. Ainsi, la production peut difficilement être augmentée ou réduite subitement en réponse aux événements qui surviennent sur le marché. Or, la demande est très saisonnière et culmine durant les mois d’automne et d’hiver. Ainsi, la demande est parfois largement supérieure à l’offre, pour l’une ou l’autre des raisons suivantes, ou les deux :

- perturbations de l’offre, lesquelles peuvent réduire temporairement l’offre à un ou plusieurs niveaux de la chaîne d’approvisionnement et limiter la capacité du système canadien de transport et de distribution du propane d’acheminer les quantités demandées;

- perturbations de la demande, lesquelles peuvent se traduire par une demande plus élevée que prévu au cours d’une période donnée, ce qui mettra la capacité de distribution à l’épreuve.

6.2 Au cours des derniers mois, tant l’offre que la demande ont subi des perturbations comme celles susmentionnées, et l’on a assisté à un resserrement de l’offre au moment même où la demande était particulièrement élevée. Au cours des mois qui ont précédé la période de pointe de l’automne et de l’hiver, les stocks de propane étaient par ailleurs moins élevés que ce qui est observé en moyenne, surtout aux É.-U., ce qui a entraîné une hausse subite des prix, des problèmes d’ordre logistique et une pénurie sur le marché canadien de ce combustible.

6.3 Les années où les perturbations de la demande ou de l’offre sont moins marquées, la demande excédentaire peut être comblée sur les marchés au comptantNote de bas de page 46. Lorsque la demande demeure élevée pendant une longue période, toutefois, peu d’acteurs du marché ont du propane en quantité excédentaire, et les marchés au comptant n’arrivent pas à jouer leur rôle tout en offrant des prix raisonnables.

Demande accrue en raison du temps froid

6.4 L’hiver 2013-2014 a été plus froid que les hivers précédents. Comme une proportion importante de la demande annuelle de propane est observée durant la saison hivernale (chauffage domiciliaire et chauffage de locaux), la demande en a été perturbée. Les détaillants ont souligné en entrevue que la demande de chauffage domiciliaire des consommateurs avait bondi de 20 à 25 % par rapport aux hivers précédents.

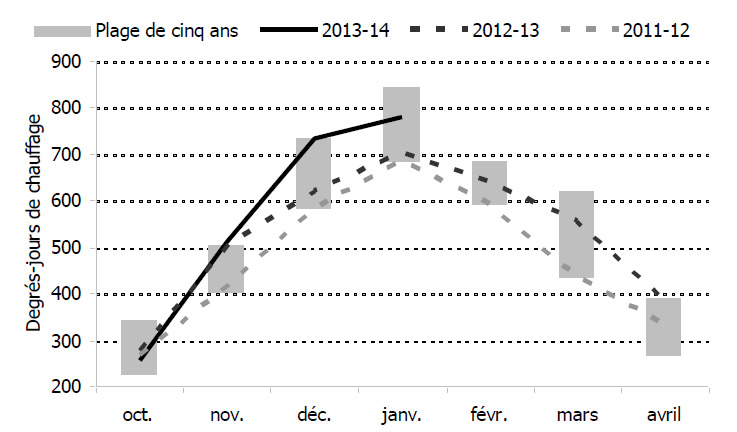

6.5 Une des façons de mesurer la rigueur de l’hiver dans une zone géographique donnée consiste à calculer le nombre de « degrés-jours de chauffage »Note de bas de page 47 observés dans cette zone. La figure 6.1 donne le nombre de degrés-jours de chauffage observés au cours des trois derniers hivers au Canada. Selon la figure, les mois de novembre et de décembre ont été particulièrement froids en 2013. En comparaison, et ils ont été doux en 2011 et en 2012Note de bas de page 48.

Figure 6.1 – Degrés-jours de chauffage d’octobre à avril, 2011-2014

Source : Association canadienne du gaz, Environnement Canada

version textuelle

Figure 6.1 – Degrés-jours de chauffage d’octobre à avril, 2011-2014

Les degrés-jours de chauffage mensuels au Canada au cours de l’hiver 2013-2014 ont été équivalents ou semblables aux sommets quinquennaux en octobre, novembre et décembre 2013. Les degrés-jours de chauffage ont été équivalents ou semblables aux creux quinquennaux au cours de l’hiver 2011-2012, et généralement semblables ou inférieurs aux moyennes quinquennales durant l’hiver 2012-2013. Ces données proviennent de l’Association canadienne du gaz et d’Environnement Canada.

6.6 Les entreprises prenant part à la chaîne d’approvisionnement du propane au Canada ont mentionné que, pour prévoir leurs stocks pour l’hiver, elles effectuaient des prévisions à la lumière de leur expérience des trois à cinq dernières saisons hivernales. Or, elles n’avaient pas anticipé un hiver aussi rigoureux dans leurs prévisions, si bien que les stocks de propane se sont épuisés plus rapidement que prévuNote de bas de page 49.

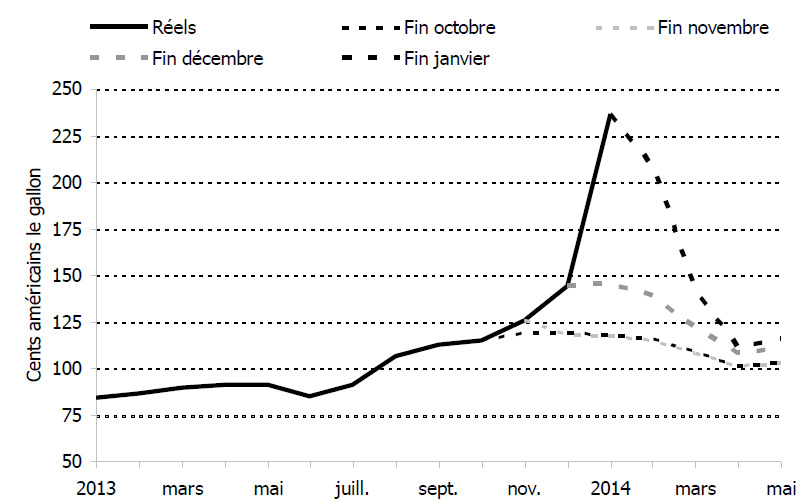

6.7 Selon les commentaires formulés par les acteurs de l’industrie, peu d’entreprises ont su anticiper avec justesse le resserrement de l’offre et les hausses de prix observés en ce moment. La figure 6.2 fait état de l’évolution des prix des contrats à terme du propane au carrefour de commerce de ConwayNote de bas de page 50 à la fin de chaque mois allant d’octobre 2013 à janvier 2014, comparativement aux prix réels observés au cours de cette période. Dans tous les cas, le marché des contrats à terme n’a pas su anticiper les hausses de prix récentes.

Figure 6.2 – Prix historiques et prix des contrats à termes à Conway (Kansas), d’avril 2013 à mars 2014

Source : Barchart.com, prix des contrats à terme du propane, Conway (OPIS)

version textuelle

Figure 6.2 – Prix historiques et prix des contrats à termes à Conway (Kansas), d’avril 2013 à mars 2014

Si l’on se fie aux prix des contrats à termes en octobre 2013, on peut s’attendre à ce que les prix du propane demeurent stables au carrefour du propane de Conway (Kansas) au cours de l’hiver 2013-2014. Alors que les prix réels du propane ont augmenté en novembre et décembre 2013 et en janvier 2014, les prix des contrats à termes laissent entrevoir que les prix du propane devraient revenir aux niveaux observés à l’automne 2013. Ces données proviennent de barchart.com et des prix des contrats à termes de Conway Propane (OPIS).

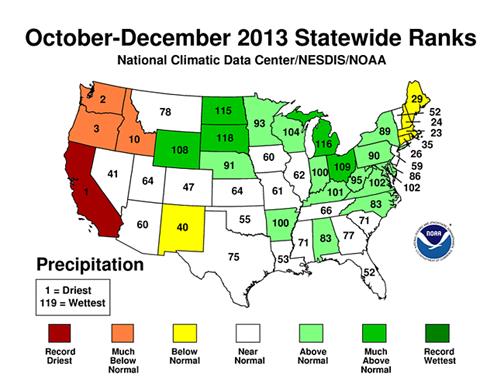

6.8 Aussi récemment que le 30 novembre 2013, les spécialistes des prévisions météorologiques prévoyaient toujours un hiver généralement doux dans les grandes régions consommatrices de propane du Canada. La figure 6.3 révèle qu’un hiver plus doux que la normale était attendu pour le Sud de l’Ontario, l’Est l’Ontario, l’Ouest du Québec, la Nouvelle-Écosse et l’Est de Terre-Neuve-et-Labrador, soit toutes des régions où la demande de propane destiné au chauffage domiciliaire est grande en période hivernale. La figure 6.4 montre une carte révisée en date du 31 décembre 2013, selon laquelle l’hiver sera beaucoup plus froid dans la plupart des régions du Canada, sans toutefois être plus rigoureux que la normale dans les régions où la demande est forte.

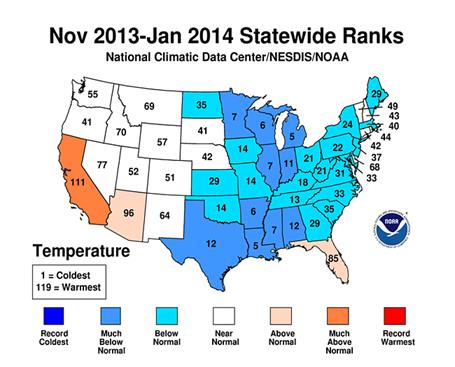

6.9 L’hiver a également été froid dans la moitié est des É.-U. La figure 6.5 montre qu’un grand nombre d’États ont dû composer avec des températures sous la normale ou bien en dessous de la normale. Les années où le Canada connaît un hiver froid et que ces États sont épargnés, l’offre peut être redirigée vers le Canada. Or, le froid a sévi partout dans l’Est du Canada et des É.-U. cet hiver, de sorte que cette stratégie n’a vraisemblablement pas été possible.

Figure 6.3 – Prévisions saisonnières d’Environnement Canada au 30 novembre 2013

version textuelle

Figure 6.3 – Prévisions saisonnières d’Environnement Canada au 30 novembre 2013

Selon les prévisions saisonnières d’Environnement Canada du 30 novembre 2013 pour la période s’échelonnant de décembre 2013 à février 2014, le sud de l’Ontario, le Canada Atlantique et les Territoires du Nord devraient connaître des températures au-dessus des normales dans une probabilité d’au moins 40 %. Les prévisions laissaient également entendre que la Colombie-Britannique, l’Alberta et le nord du Québec devraient connaître des températures inférieures à la normale. Ces données proviennent d’Environnement Canada.

Figure 6.4 – Prévisions saisonnières d’Environnement Canada au 31 décembre 2013

version textuelle

Figure 6.4 – Prévisions saisonnières d’Environnement Canada au 31 décembre 2013

Selon les prévisions saisonnières d’Environnement Canada du 31 décembre 2013, pour la période s’échelonnant de janvier à mars 2014, le sud de l’Ontario, le Canada Atlantique et les Territoires du Nord devraient connaître des températures normales ou au-dessus des normales. Les prévisions laissent également entendre que pratiquement tout le reste du Canada devrait connaître des températures sous les normales. Ces données proviennent d’Environnement Canada.

Figure 6.5 – Températures enregistrées aux É.-U. de novembre 2013 à janvier 2014*

* ce graphique est disponible en anglais seulement.

version textuelle

Figure 6.5 – Températures enregistrées aux É.-U. de novembre 2013 à janvier 2014*

Pour la période s’échelonnant de novembre 2013 à janvier 2014, tous les États de l’est des États-Unis, à l’exception de la Floride, ont connu des températures inférieures ou très inférieures aux normales. Ces données proviennent du Centre national de données climatiques/NESDIS/NOAA.

6.10 Les températures froides enregistrées au Canada et aux É.-U. ont également retardé l’acheminement ferroviaire de propane ou réduit la quantité de propane acheminé par train. Comme il a été mentionné précédemment, lorsque toutes les installations sont fortement sollicitées dans l’industrie du propane, il peut être difficile, voire impossible, de combler ce genre de lacunes à court terme, en raison de la congestion ou du fort taux d’utilisation de la capacité.

Demande accrue de propane destiné au séchage des récoltes

6.11 En 2013, la saison de végétation du maïs a été plus longue qu’en moyenne, et le degré d’humidité des récoltes de maïs, plus élevé. Cette situation a eu deux effets : 1) une quantité supérieure de propane a dû être utilisée pour le séchage du maïs, qui était très humide; 2) comme la saison de végétation a pris fin tardivement, la demande saisonnière de séchage des récoltes a culminé au même moment où la demande de chauffage domiciliaire était à son plus fort, ce qui a laissé moins de temps pour le réapprovisionnement des stocksNote de bas de page 51. La figure 6.6 montre qu’une bonne partie du Midwest américain, où le maïs est cultivé en quantités importantes, a connu un automne très humide. De fait, la plupart des États du Midwest ont reçu des précipitations en quantité supérieure à la moyenne au cours de cette période. Selon certains rapports, les récoltes de maïs ont été supérieures de 34 % cette année par rapport à 2012,Note de bas de page 52 et la demande de propane provenant de la filière agricole pourrait avoir été jusqu’à cinq fois plus élevée qu’en 2012Note de bas de page 53.

Figure 6.6 – Carte des précipitations aux É.-U., automne 2013*

* ce graphique est disponible en anglais seulement.

version textuelle

Figure 6.6 – Carte des précipitations aux É.-U., automne 2013

Pour la période s’échelonnant d'octobre 2013 à janvier 2014, au moins 19 États des États-Unis ont reçu des précipitations supérieures, ou très supérieures, aux normales. Ces données proviennent du Centre national de données climatiques/NESDIS/NOAA.

Congestion et défaillances dans la chaîne d’approvisionnement

6.12 Les problèmes de congestion observés aux rampes de chargement et à d’autres points de distribution ont contribué au resserrement de l’offre de propane cet hiver, et ils pourraient continuer de le faire. Cette congestion découle vraisemblablement d’une demande plus élevée qu’à l’habitude aux terminaux de propane et aux autres infrastructures de transport, et par des défaillances causées par les conditions météorologiques.

6.13 Lorsque, comme cet hiver, la demande est forte, il peut être difficile de rattraper ne serait-ce qu’une seule livraison manquée entre un terminal et une installation de stockage, étant donné que les terminaux fonctionnent à pleine capacité ou presque, et ce, en tout temps. Ainsi, même si le propane est présent au terminal de distribution ou à la caverne de sel, l’acheminement est limité par la capacité quotidienne du terminal.

6.14 Les entretiens avec les protagonistes de l’industrie ont permis de faire ressortir d’autres facteurs ayant pu contribuer au resserrement de l’offre au Canada cet hiver : 1) certaines installations de production du propane ont connu des interruptions temporaires en décembre et en janvier; 2) le pipeline Cochin, qui est utilisé pour acheminer le propane entre le Midwest américain et l’Est du Canada, a été fermé pour entretien pendant un certain temps de novembre à décembreNote de bas de page 54.

Diminution de l’offre en raison d’une hausse des exportations américaines

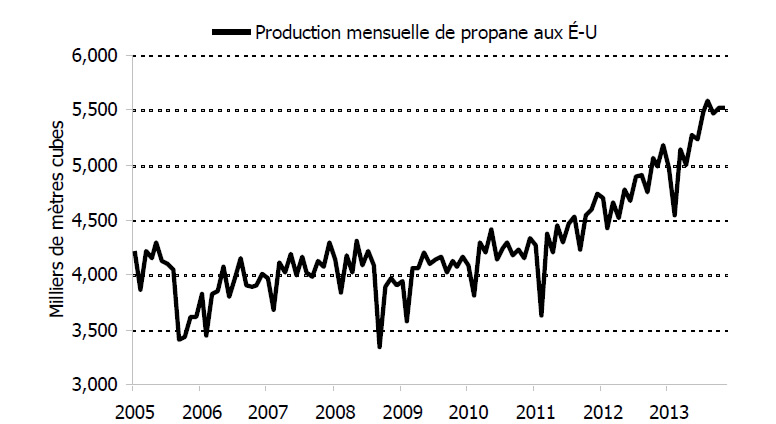

6.15 La production américaine de propane a progressé au cours des dernières années, et des investissements effectués dans les infrastructures d’exportation des grands terminaux situés aux abords de Houston (Texas) ont fait en sorte que les producteurs en amont et les transporteurs du secteur intermédiaire sont maintenant mieux en mesure de desservir les marchés étrangers. La figure 6.7 illustre la progression de la production américaine de propane depuis 2005.

Figure 6.7 – Production américaine de propane, 2005-2013

version textuelle

Figure 6.7 – Production américaine de propane, 2005-2013

La production mensuelle de propane aux États-Unis a augmenté pour passer d’environ 4 000 000 mètres cubes en 2005 à environ 5 500 000 mètres cubes en 2013. De 2005 à 2011, la production a été relativement constante; elle a cependant progressé de 2011 à 2013. Ces données proviennent de l’Energy Information Administration des États-Unis.

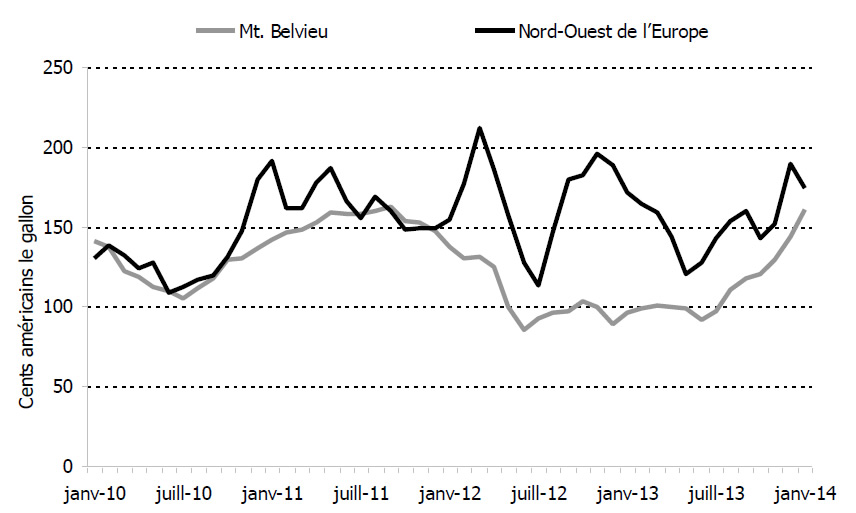

6.16 À la lumière de la figure 6.8, les prix obtenus par les exportateurs américains sont généralement plus favorables sur les marchés étrangers que sur le marché intérieur.

Figure 6.8 – Prix du propane dans le Nord-Ouest de l’Europe et sur la côte du golfe du Mexique, 2010-2014

version textuelle

Figure 6.8 – Prix du propane dans le Nord-Ouest de l’Europe et sur la côte du golfe du Mexique, 2010-2014

Depuis la fin de 2011, les prix du propane observés dans le nord-ouest de l’Europe ont été supérieurs à ceux d’un important terminal d’exportation nord-américain, à Mt. Belvieu (Texas). De janvier 2011 à janvier 2014, les prix en Europe ont été supérieurs de 10 à 100 cents américains le gallon. Ces données proviennent d’OPIS, de Butane-Propane News et des calculs de l’ONE.

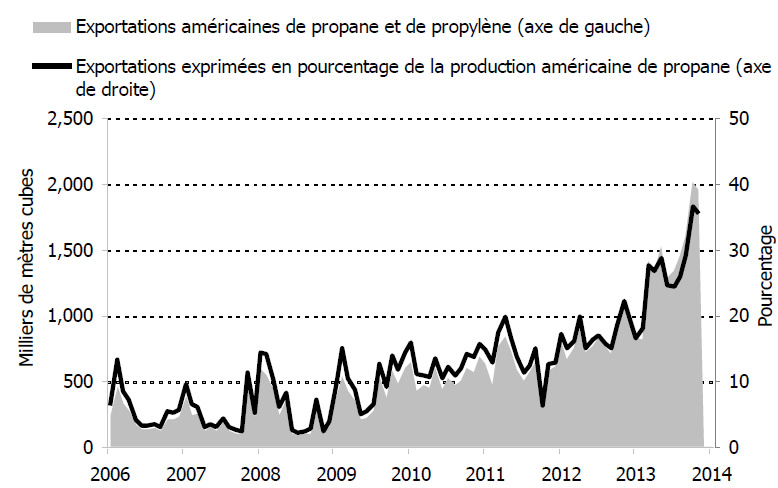

6.17 La Figure 6.9 montre que les exportations américaines de propane se sont accrues à la fois en termes absolus et en proportion de la production américaine totaleNote de bas de page 55.

6.18 Ainsi, bien que la production américaine se soit accrue de façon importante ces dernières années, cette hausse s’est faite simultanément à un accroissement de la part de la production exportée outre-mer, ce qui a vraisemblablement eu une incidence sur l’offre de propane au Canada et aux É.-U. Cette situation, conjuguée aux faibles stocks et à la forte demande observée cet hiver, a sans doute nui à la capacité de l’industrie canadienne du propane de réagir rapidement aux perturbations de l’offre et de la demande à l’hiver 2013-2014.

Figure 6.9 – Exportations américaines de propane, volume total et pourcentage de la production totale, 2006-2014

version textuelle

Figure 6.9 – Exportations américaines de propane, volume total et pourcentage de la production totale, 2006-2014

Les exportations américaines de propane, tant en volume total qu’en pourcentage de la production totale américaine, ont progressé de 2010 à 2014. En 2006, environ 5 à 15 % de la production américaine de propane était exportée chaque mois, contre environ 20 à 35 % en 2013. Ces données proviennent de l’Energy Information Administration des États-Unis.

7. Prochaines étapes

7.1 Ce rapport préliminaire décrit les activités de l’industrie canadienne du propane, fait état de l’offre et de la demande actuelle au Canada, ainsi que les points de vue initiaux de l’ONE et du Bureau quant aux facteurs ayant contribué aux pénuries et aux hausses de prix observées récemment dans l’industrie. Cette analyse est encore au stade préliminaire. L’ONE et le Bureau continueront de collaborer en vue de la publication d’un rapport final détaillé avant le 30 avril 2014.