Le Canada offre des incitatifs fiscaux pour les activités minières, telles que la concentration, la fusion et l’affinage, ainsi que l’exploration. Ces incitatifs des gouvernements fédéral et provinciaux/territoriaux réduisent la charge fiscale des sociétés minières qui exercent leurs activités au Canada et dans d’autres pays.

Sur cette page

- Déduction de l’impôt minier et des redevances minières des provinces et des territoires

- Déduction pour amortissement

- Déduction pour amortissement accéléré

- Frais d’exploration au Canada (FEC)

- Frais d’aménagement au Canada (FAC)

- Fiducies pour l’environnement admissibles

- Frais relatifs à des ressources à l’étranger et frais d’exploration et d’aménagement à l’étranger

- Actions accréditives

- Crédit d’impôt pour l’exploration minière

Déduction de l’impôt minier et des redevances minières des provinces et des territoires

Les impôts miniers et les redevances payés à une province ou à un territoire pour les revenus tirés des ressources minérales sont entièrement déductibles lors du calcul du revenu pour l’impôt fédéral sur le revenu.

Déduction pour amortissement

La majorité des immobilisations acquises par les sociétés minières, pétrolières ou gazières se qualifient pour un taux d’amortissement de 25 % sur la base de la valeur résiduelle. La dépréciation des actifs réels est permise en vertu du système de déductions pour amortissement (DPA). Le coût en capital de chaque bien utilisé afin de gagner un revenu tiré des ressources est alloué à la catégorie de biens appropriée pour laquelle un taux d’amortissement annuel maximum est établi. L’aide de l’État, telle que les subventions et les crédits d’impôt à l’investissement, ainsi que le produit de la vente de biens (ne dépassant pas le prix d’achat), sont déduits de la catégorie.

Déduction pour amortissement accéléré

Les déductions pour amortissement accéléré (DAA) pour les projets de sables bitumineux ont été progressivement supprimées en 2014. Les DAA pour l’exploitation minière ont été retirées progressivement entre 2017 et 2020.

Frais d’exploration au Canada

Les frais d’exploration au Canada (FEC) sont les coûts engagés pour déterminer l’existence, la localisation, l’étendue ou la qualité d’une ressource minérale, de pétrole ou de gaz naturel au Canada. Depuis 2018, les FEC ne comprennent plus les coûts liés à la mise en production d’une nouvelle mine, y compris l’enlèvement du sol ou le creusement d’un puits de mine.

Les FEC sont déductibles à 100 % dans l’année où ils sont engagés. Vous pouvez reporter indéfiniment les soldes inutilisés ou les transférer à des investisseurs sous forme d’actions accréditives.

Voir le paragraphe 66.1(6) de la Loi de l’impôt sur le revenu pour plus d’informations.

Frais d’aménagement au Canada

Les frais d’aménagement au Canada (FAC) sont les frais engagés pour :

- le fonçage ou l’excavation d’un puits de mine, d’une voie de transport principale ou d’un ouvrage souterrain similaire après l’entrée en production d’une mine;

- le développement d’une mine avant sa mise en production;

- l’achat d’une propriété minière au Canada.

Les FAC peuvent être déduits à 30 % de la valeur résiduelle. Vous pouvez reporter indéfiniment les soldes inutilisés ou les transférer à des investisseurs sous forme d’actions accréditives (à l’exclusion du coût d’un bien minier canadien).

Voir l’article 66.1(6) de la Loi de l’impôt sur le revenu pour plus d’informations.

Fiducies pour l’environnement admissibles

Dans le cadre d’une fiducie pour l’environnement admissible (FEA), les contributions à des fiducies admissibles qui soutiennent la restauration des mines peuvent être déduites au cours de l’année où elles ont été faites.

Frais relatifs à des ressources à l’étranger et frais d’exploration et d’aménagement à l’étranger

Les sociétés minières canadiennes peuvent déduire les frais d’exploration et d’aménagement engagés à l’étranger en tant que frais relatifs à des ressources à l’étranger (FRE). Cela se fait sur une base pays par pays. La déduction de base pour les FRE pour chaque pays se situe entre 10 et 30 % du solde cumulatif des FRE pour ce pays, mais elle ne peut pas dépasser le montant du revenu des ressources étrangères disponibles pour ce pays. Toutefois, une déduction supplémentaire au titre des FRE peut être autorisée si la limitation par pays permet une demande globale de FRE inférieure à 30 %.

Remarque : Avant 2001, tous les frais d’exploration et d’aménagement à l’étranger (FEAE) engagés par une société canadienne étaient regroupés dans un groupement fiscal global appelé « solde FEAE ». Si votre société dispose encore d’un groupement FEAE, elle doit d’abord procéder à une déduction des FEAE égale au revenu disponible des ressources étrangères de l’année ou à 10 % des FEAE disponibles, le montant le plus élevé étant retenu.

Actions accréditives

Une action accréditive (AA) permet à une société exploitant une entreprise principale (SEEP) de lever des fonds pour l’exploration et l’aménagement miniers au Canada.

En émettant des AA, une société peut « accréditer » certains frais à l’acheteur de l’action. Ces frais sont alors considérés comme ayant été engagés par l’investisseur et non par la société. Cela peut réduire le revenu imposable de l’investisseur.

Les investisseurs individuels bénéficient des avantages suivants :

- Ils bénéficient d’une déduction fiscale de 100 % du montant qu’ils ont investi dans les actions, plus un crédit d’impôt de 15 % ou de 30 % dans le cas d’une dépense admissible.

- Ils pourraient voir leur investissement augmenter si l’exploration est réussie.

Les sociétés émettrices d’AA ne doivent pas nécessairement être canadiennes, mais les investisseurs en actions accréditives doivent payer des impôts au Canada et engager des frais au Canada dans le cadre d’activités admissibles. Les frais relatifs aux ressources qui peuvent être transférés comprennent les FEC et les FAC (à l’exclusion du coût d’une propriété minière au Canada).

Crédit d’impôt pour l’exploration minière

Le crédit d’impôt pour l’exploration minière (CIEM) est un crédit de 15 % conçu pour aider les sociétés d'exploration à réunir de nouveaux capitaux propres. Il s'ajoute à la déduction déjà accordée aux détenteurs d’actions accréditives. L’Énoncé économique de l’automne 2018 a prolongé le CIEM de cinq ans, soit jusqu’au 31 mars 2024.

Comment fonctionne le CIEM?

Le CIEM est un crédit d’impôt non remboursable de 15 % sur les frais d’exploration admissibles. Les investisseurs peuvent l’imputer sur l’impôt fédéral sur le revenu qu’ils auraient dû payer pour l’année d’imposition au cours de laquelle l’investissement a été réalisé. Les crédits peuvent être reportés en arrière de 3 ans et en avant de 20 ans. Un contribuable qui demande le CIEM peut également demander une déduction de 100 % des FEC qui s’applique aux fins de l’impôt sur le revenu fédéral et provincial/territorial.

Les contribuables des provinces ou territoires qui offrent des incitatifs supplémentaires à l’exploration peuvent combiner ces incitatifs avec le CIEM. Toutefois, l’utilisation de tout crédit d’impôt offert par les provinces ou les territoires réduit le montant des frais admissibles au CIEM et le montant des FEC déductibles.

Contribuables admissibles

Les particuliers (autres que les fiducies) qui sont réputés engager des frais d’exploration admissibles, à titre individuel ou par l’intermédiaire d’une société de personnes, en vertu d’un accord sur les AA conclu avec une SEEP, peuvent bénéficier du CIEM. À ces fins, une SEEP est une société dont l’activité principale est l’exploration, l’exploitation minière ou le traitement des minerais.

Frais d’exploration admissibles

Les frais admissibles au CIEM sont définis comme des dépenses minières déterminées (DMD). En principe, les DMD sont limitées au type de frais d’exploration au Canada décrits à l’alinéa du paragraphe 66.1(6)f) de la Loi de l’impôt sur le revenu du Canada. Par exemple, les frais engagés pour la prospection ou les études géologiques, géophysiques ou géochimiques menées depuis ou au-dessus de la surface terrestre dans la recherche d’un gisement de métaux communs ou précieux sont des dépenses admissibles au CIEM.

Responsabilités des sociétés

Le CIEM n’est accordé que pour les frais relatifs à l’exploration effectuée à partir ou au-dessus de la surface terrestre. Toutefois, il est possible qu’une société engage des frais qui ne donnent droit qu’à une déduction pour les FEC. La société est responsable de l’identification et de la renonciation aux différentes catégories de frais d’exploration aux fins de l’impôt fédéral sur le revenu.

Avantages d’investir dans le CIEM

Comme l’incitatif canadien à l’investissement prend la forme d’un crédit d’impôt, elle est la même pour tous les investisseurs individuels, quel que soit leur taux marginal d’imposition fédéral sur le revenu. Toutefois, un certain nombre d’incitatifs fédéraux en matière d’AA sont encore accordés sous la forme de déductions d’impôt sur le revenu. La valeur de ces déductions peut varier en fonction du taux marginal d’imposition du contribuable. La situation après impôt des contribuables dépend donc de leur province ou territoire de résidence.

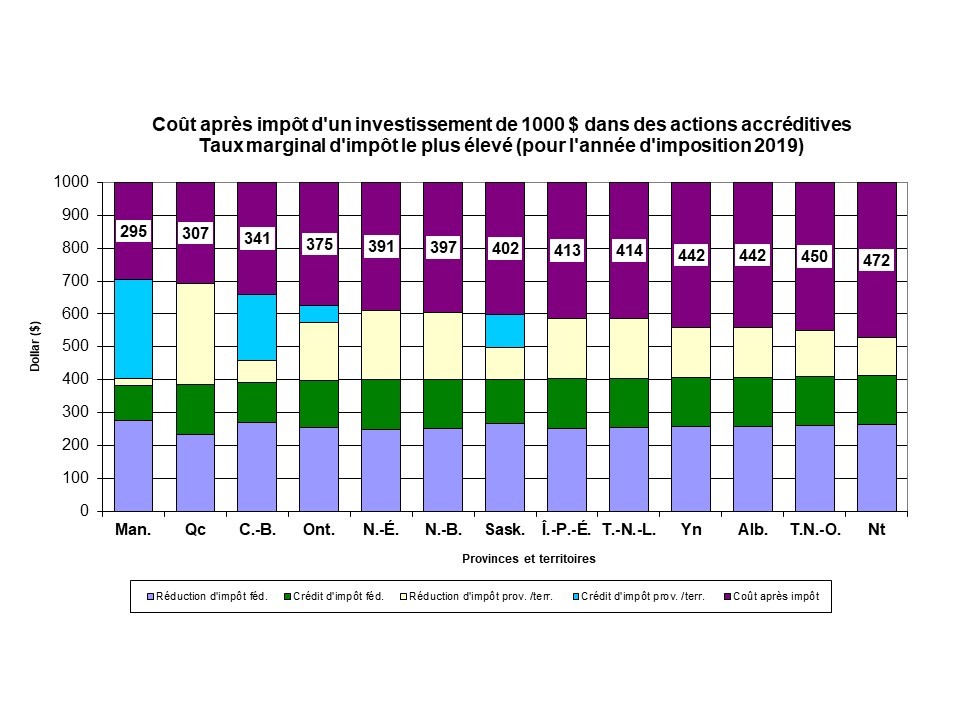

Comprendre le coût après‑impôt d’un investissement de 1 000 $ dans les AA

Le tableau ci-dessous montre le coût après impôt d’un investissement de 1 000 $ dans les AA, en fonction de la province ou du territoire où vit le contribuable. (Le tableau a été créé en utilisant les taux marginaux d’imposition les plus élevés pour 2022.)

Version textuelle

Coût après impôt d’un investissement de 1 000 dollars dans des AA en fonction des taux marginaux d’imposition les plus élevés (pour l’année d’imposition 2022)

Le graphique est un diagramme à barres superposées qui met en relief le coût après impôt d’un investissement de 1 000 $ dans des AA pour la province ou le territoire où réside le contribuable, en tenant compte du taux marginal d’imposition le plus élevé du contribuable pour l’année d’imposition 2022.

Le contribuable réduit le coût de son investissement en fonction du montant des dégrèvements ou des crédits d’impôt prévus par les lois fiscales en vigueur dans son lieu de résidence. Les données sur le coût d’investissement selon la compétence sont présentées en ordre croissant. Le contribuable du Manitoba est celui qui obtient le coût après impôt le plus bas, soit 295 $. Suivent celui du Québec à 307 $, de la Colombie-Britannique à 316 $, de l’Ontario à 375 $, de la Nouvelle-Écosse à 391 $, du Nouveau-Brunswick à 397 $, de la Saskatchewan à 402 $, de l’Île-du-Prince-Édouard à 413 $, de Terre-Neuve-et-Labrador à 414 $, du Yukon et de l’Alberta qui sont tous deux à 442 $, des Territoires du Nord-Ouest à 450 $ et finalement du Nunavut à 472 $. La variation du coût après impôt provient principalement des différents taux d’imposition en vigueur et de la disponibilité de crédits d’impôts et de déductions fiscales en plus de la déduction pour les FEC.