Bulletin d'information, Juin 2011

Imposition des revenus miniers en 2012 – Comparaison du Canada avec les autres pays

Contexte

Ressources naturelles Canada (RNCan) publie les résultats d’une importante mise à jour d’une analyse comparative de différents régimes fiscaux réalisée à l’échelle internationale en 1993. L’objectif de cette analyse était de démentir les allégations selon lesquelles l’impôt sur les revenus miniers au Canada n’était pas compétitif à l’échelle internationale. À l’époque, la plupart des critiques concernaient les taux d’imposition élevés prévus par la loi. Lors de l’étude de 1993, le calcul des taux d’imposition effectifs moyens a révélé que les régimes fiscaux visant les revenus miniers au Canada étaient compétitifs si l’on tenait compte de la valeur temporelle des crédits d’impôt et des déductions fiscales pour amortissement accéléré. En 2003, un bilan a confirmé la compétitivité des régimes fiscaux visant les revenus miniers au Canada.

Les mines de métaux communs (cuivre, nickel, plomb, zinc et fer) approvisionnent des marchés très compétitifs. Par conséquent, RNCan a décidé d’axer sa réévaluation de la compétitivité des régimes d’imposition au Canada sur les mines de métaux communs. Pour ce faire, elle a comparé les régimes fiscaux des provinces et territoires canadiens à ceux des principaux États producteurs de métaux communs selon leurs taux d’imposition effectifs moyens. L’étude a également porté sur les différences structurelles entre les régimes fiscaux du Canada et ceux d’autre pays pour déterminer en quoi le Canada se distingue de la norme internationale.

Depuis 2003, les autorités compétentes canadiennes ont baissé leurs taux d’imposition davantage que les autres grands producteurs de minéraux, tout en maintenant les déductions fiscales générales des sociétés et les crédits d’impôt des sociétés minières. L’étude révèle ainsi que les régimes fiscaux visant les revenus miniers au Canada sont parmi les plus compétitifs du monde.

Depuis quelques années, on se mobilise de plus en plus en faveur de la réforme des régimes de redevances ad valorem pour qu’ils répondent mieux aux variations du prix des métaux et des profits. Certaines de ces réformes viennent tout juste d’être terminées (en Afrique du Sud et en Indonésie) ou sont en voie de réalisation (Australie); plusieurs autres pays envisagent des modifications importantes. Il n’a pas été possible d’évaluer complètement les résultats des derniers développements, car les renseignements détaillés sur ces réformes n’étaient pas connus au moment où l’analyse a été effectuée. Cependant, il est clair que la plupart de ces réformes comportent l’adoption d’un barème de redevance à taux progressif qui sera appliqué à une structure ad valorem. Les observations et les conclusions de l’étude sont donc considérées comme généralement valables.

Méthodologie

- Les règles fiscales utilisées par les principales administrations productrices de minéraux sont appliquées à un modèle de mine de métaux communs générique pour produire des flux nets de trésorerie après impôt pendant la durée de vie de la mine.

- Aux fins de l’analyse de la valeur actualisée des flux de trésorerie, un taux d’actualisation de 7,5 % est utilisé dans le scénario de référence. Il s’agit du coût du capital moyen pondéré historique pour l’industrie minière canadienne sur une période de 20 ans (1980-2000).

- Les redevances sur les activités minières payables à l’État sont traitées comme un impôt plutôt que comme des frais d’exploitation. Toutefois, la sécurité sociale, le régime d’assurance-maladie, l’assurance-emploi et d’autres coûts salariaux indirects ainsi que les taxes sur le commerce de gros et de détail sont présumés faire partie intégrante de la structure de coûts du projet et ne figurent pas dans le calcul de l’impôt. Par conséquent, le fardeau fiscal mesuré est le cumul de l’impôt fédéral et provincial (de l’État) sur le revenu les sociétés, des régimes de participation aux bénéfices, de l’impôt sur le capital et, le cas échéant, des redevances payables à l’État.

- Les administrations sont classées selon leur taux d’imposition effectif moyen calculé (voir la section sur les TIEM pour plus de détails).

Remarques importantes

- Bien que la compétitivité fiscale ne soit pas le plus important facteur dans les décisions d’investissement (il faut d’abord établir la disponibilité et l’accessibilité de ressources minérales rentables), sa pertinence vient du fait qu’il s’agit d’un des éléments déterminants de la rentabilité des investissements sur lesquels les gouvernements ont une influence.

- La compétitivité fiscale pourrait figurer parmi les nombreux objectifs des gouvernements, sans pour autant être leur objectif principal. Ainsi, le niveau de compétitivité n’est pas un indicateur du résultat global d’un régime fiscal ni du résultat à l’égard des autres objectifs stratégiques.

- La compétitivité fiscale touche davantage les projets modérément rentables; les projets très rentables dans un territoire donné seront réalisés même s’ils sont assujettis à un taux d’imposition plus élevé qu’ailleurs.

- Les taux d’imposition effectifs moyens sont très sensibles aux changements dans des variables telles que le financement du projet, la structure financière (ratio biens corporels-biens incorporels), la rentabilité, la durée de vie du projet, le taux d’actualisation, etc. Les résultats comparatifs ne sont valables et ne devraient être interprétés que dans le contexte des hypothèses formulées à partir des modèles financiers.

- L’impôt est calculé en supposant que la société minière n’exploite qu’une seule mine. Dans la mesure où certaines autorités compétentes (y compris au Canada) permettent de regrouper les déductions s’appliquant à plusieurs mines dont une même société est propriétaire, le fardeau fiscal calculé pourrait être exagéré par rapport à l’impôt effectif.

Territoires de compétence examinés

L’étude porte sur neuf provinces et territoires canadiens : la Colombie-Britannique, le Manitoba, le Nouveau-Brunswick, Terre-Neuve-et-Labrador, les Territoires du Nord-Ouest, le Nunavut, l’Ontario, le Québec et le Yukon. Aux fins du calcul de l’impôt du Québec, nous avons supposé que le projet minier n’est pas situé en Gaspésie. Bien que l’exploitation minière soit répandue en Alberta et en Saskatchewan, ces provinces ne font pas partie de l’étude, car leur production de métaux communs est assez faible. Les territoires de compétence canadiens sont comparés à onze grands producteurs de métaux communs, à savoir, l’Afrique du Sud, l’Australie-Méridionale et l’Australie-Occidentale, le Chili, les États-Unis (Alaska et Nevada), l’Indonésie, le Mexique, la Mongolie, le Pérou et la Tanzanie. Bien que le Nevada ne produise pas de métaux communs, il a aussi été inclus parce que l’impôt payé par des sociétés minières y représente le fardeau fiscal le moins lourd que l’on puisse imposer parmi les États producteurs de métaux communs aux États–Unis.

Hypothèses tirées des modèles de mines

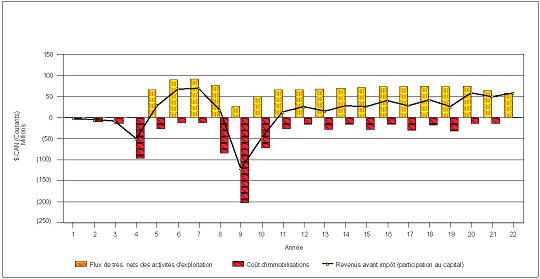

Des modèles de mines génériques ont été élaborés pour simuler les variations des flux de trésorerie des mines de métaux communs qui présentent des taux de rendement du capital investi (avant impôt et sans compter le taux d’endettement) de 5 % à 30 %. Les modèles de mines représentent une mine en exploitation pendant 18 ans, 2012 étant l’année du projet initial et 2016 la première année de production. Ainsi, les variables fiscales sont appliquées en fonction des règles fiscales et des taux d’imposition qui étaient sensés (au moment de les fixer en janvier 2010) s’appliquer à compter du 1er janvier 2012. Le métal (le cuivre par exemple) est extrait d’une mine à ciel ouvert lors des cinq premières années, puis sous terre jusqu’à la fin de la durée de vie de la mine. Le prix des métaux extraits est présumé constant au fil des ans en chiffres réels. Un taux d’inflation de 2 % est appliqué à tous les coûts et revenus aux fins du calcul de l’impôt. Cinquante pour cent des dépenses en immobilisations de pré-exploitation sont financés par des emprunts. Le scénario de référence, une mine au taux de rentabilité interne (TRI) réel de 15 % avant impôt et sans compter le taux d’endettement, est présenté à la figure 1. Les écarts de rentabilité sont modélisés en simulant des changements dans les recettes brutes ou les frais d’exploitation.

Taux d’imposition effectifs moyens (TIEM) : calcul et signification

- Comme chaque contribuable le sait, le moment où le paiement d’impôt est effectué est un facteur important sur le plan financier. C’est pourquoi les TIEM sont calculés à l’aide d’une analyse de la valeur actualisée des flux de trésorerie.

- La méthode adoptée lors d’une analyse de la valeur actualisée des flux de trésorerie consiste à estimer la valeur d’un projet (ou d’un bien) à l’aide du concept de la valeur temporelle de l’argent. Selon ce concept, une somme reçue ou payée immédiatement vaut plus que la même somme reçue ou payée à une date ultérieure. La valeur temporelle de l’argent, ou le taux d’actualisation, varie d’une personne et d’une organisation à l’autre selon, entre autres choses, leur coût d’option du capital. Dans le cas d’un projet minier particulier, par exemple, la valeur actualisée (VA) de tous les flux de trésorerie futurs est estimée à l’aide du taux d’actualisation choisi par l’investisseur. La somme des valeurs actualisées de tous les flux de trésorerie, tant les recettes que les dépenses, est la valeur actualisée nette (VAN), considérée comme la valeur du projet en question.

- Les TIEM sont définis comme la VAN de tous les impôts au cours de la durée de vie entière de la mine, divisée par la VAN du revenu net annuel avant impôt, exprimés en pourcentage.

- Le revenu net d’une année donnée est défini comme les recettes d'exploitation, moins les frais d’exploitation, moins le coût en capital total (y compris les frais d’intérêt) amorti selon une méthode de l’amortissement proportionnelle à la production.

- Taux d’imposition effectifs et taux d’imposition prévus par la loi – Sur le plan conceptuel, les TIEM sont fixés pour donner un taux d’imposition dont la valeur est ajustée selon l’importance des paiements d’impôt et le moment où ils sont effectués au cours de la durée de vie d’un projet. Lorsque les assiettes fiscales de tous les impôts pris en compte équivalent aux résultats comptables, les TIEM mesurés équivalent à la somme des taux d’imposition prévus par la loi en question. Des TIEM inférieurs aux taux d’imposition prévus par la loi indiquent que les assiettes fiscales annuelles sont en réalité réduites, ou reportées, par rapport aux résultats comptables. En revanche, des TIEM supérieurs aux taux d’imposition prévus par la loi indiquent que les assiettes fiscales annuelles sont élargies ou qu’elles sont prises en compte avant les résultats comptables.

Résultats de la comparaison du scénario de référence et d’une mine très rentable

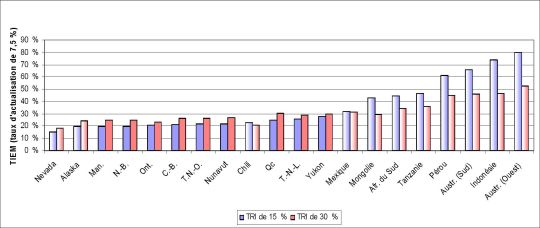

La figure 2 présente les résultats d’une comparaison entre le scénario de référence (TRI de 15 %) et une mine très rentable (TRI de 30 %). Les territoires de compétence sont classés selon le TIEM du scénario de référence, pour lequel le fardeau fiscal relatif constituera vraisemblablement un facteur décisif sur le plan de l’investissement. Dans ce scénario, le Canada, le Chili et les États-Unis obtiennent des résultats très semblables et ont les régimes d’imposition les plus compétitifs. Dans le cas de la mine très rentable, c’est encore dans ces trois pays que le fardeau fiscal est le moins lourd, mais cet avantage sur les autres pays est moindre que dans le scénario de référence. Il est intéressant de noter que la fourchette des résultats de toutes les autorités compétentes canadiennes est étroite, l’écart entre six d’entre elles n’étant que de trois points de pourcentage dans le scénario de référence. Par ailleurs, bien que le Nevada ne soit pas un producteur de métaux communs, les provinces et territoires canadiens se comparent aussi avantageusement à cet État, où le fardeau fiscal des sociétés minières est moins lourd que celui de tous les autres États américains producteurs de métaux communs.

Variation des TIEM en fonction de la rentabilité des projets

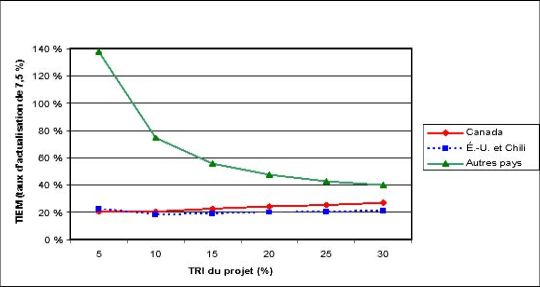

La manière dont le fardeau fiscal fluctue en fonction de la rentabilité des projets diffère énormément d’un régime fiscal à l’autre. Ainsi que l’illustre la figure 3, les régimes fiscaux examinés peuvent être classés en trois groupes selon la façon dont le TIEM varie en fonction du niveau de rentabilité : au Canada, les régimes fiscaux sont légèrement progressifs (le TIEM augmente avec le niveau de rentabilité), au Chili et aux États-Unis, ils sont neutres (le TIEM demeure relativement constant, peu importe le niveau de rentabilité) et dans les autres pays, les régimes sont régressifs (le TIEM diminue avec le niveau de rentabilité).

Les principaux facteurs déterminants des différences observées sont le moment où les déductions fiscales sont accordées et la mesure dans laquelle les redevances sont fondées sur les profits. Dans le cas des mines au Canada, la combinaison unique de déductions fiscales accélérées et de redevances fondées sur les profits donne lieu à de plus grands reports d’impôt et à une assiette de redevances intégrant plus de déductions au titre des dépenses en immobilisations par rapport aux autres pays. Les reports d’impôt et les déductions fiscales additionnelles représentent une plus large proportion des flux de trésorerie (et donc de l’impôt à payer) dans les projets modérément rentables que dans les projets très rentables. Combinée aux régimes de redevances fondées sur les profits en vigueur au Canada, cette situation explique pourquoi les régimes fiscaux des provinces et territoires canadiens sont les seuls à avoir été jugés légèrement progressifs.

Fait intéressant à noter, les régimes fiscaux au Canada sont compétitifs à tous les niveaux de rentabilité par rapport aux autres régimes fiscaux, mais ils le sont beaucoup plus lorsque la rentabilité est faible.

Comme on pouvait s’y attendre, un taux d’actualisation élevé tire vers le haut la valeur des économies d’impôt réalisées grâce aux déductions fiscales accélérées. L’étude révèle que la variation des TIEM attribuable à une modification du taux d’actualisation est inversement proportionnelle à l’envergure des reports d’impôt découlant des déductions accélérées. Plus les reports d’impôts autorisés dans un régime fiscal sont importants, plus le TIEM correspondant diminue avec l’augmentation du taux d’actualisation. À titre d’exemple, le TIEM au Québec (où les déductions sont accordées le plus rapidement) passe de 28 % à 17,9 % (un recul de 36 %) lorsque le taux d’actualisation passe de 5 % à 15 %. En revanche, le TIEM à Terre-Neuve-et-Labrador (où les déductions sont accordées moins rapidement) passe de 27,8 % à 21,5 % (une contraction de 23 %) lorsque le taux d’actualisation subit la même majoration.

Le Canada par rapport à d’autres pays : une comparaison approfondie

Au chapitre de l’impôt sur le revenu, de tous les pays examinés, le Canada est le seul à offrir des crédits d’impôt au titre de l’exploration, des travaux préparatoires et des immobilisations de la société minière réalisées à certains endroits. Le Canada est également unique du fait qu’il autorise la déduction immédiate de 100 % de tous les coûts de pré-exploitation, dans la mesure où la société génère des revenus. Dans tous les autres États, la déduction des coûts de pré-exploitation doit être répartie sur plusieurs années; bon nombre d’entre eux exigent même que la déduction soit répartie sur toute la durée du projet. En règle générale, au Canada, les régimes fiscaux permettent que l’amortissement des dépenses minières de toutes catégories se fasse aussi rapidement, sinon plus rapidement, que dans les autres pays examinés.

Parmi les pays examinés, seuls les provinces et territoires canadiens et les États-Unis (Alaska) perçoivent des redevances purement fondées sur les profits; la plupart des autres pays ont adopté un régime de redevances ad valorem ou une variante de ce régimeFootnote 1.

À la lumière des données des dernières années, on constate que les régimes de redevances au Canada font moins souvent l’objet d’un examen approfondi ou de changements majeurs que ceux de la plupart des autres pays. Le système canadien de redevances fondées sur les profits est sans aucun doute plus complexe que le système de redevances ad valorem, mais la redevance fondée sur les profits est intrinsèquement plus stable puisqu’il n’est pas nécessaire de la rajuster pour tenir compte des fluctuations importantes des prix des métaux et des profits.

Les régimes fiscaux des autorités canadiennes sont compétitifs par rapport à ceux du Chili et des États-Unis, et ils imposent aux sociétés minières un fardeau fiscal de loin inférieur (moins de 30 % du revenu avant impôt) à celui observé dans les autres États producteurs de minéraux (en général plus de 40 % du revenu avant impôt).

Conclusion

Ainsi qu’il a été mentionné précédemment, le modèle donne lieu à plusieurs hypothèses fondamentales (par exemple, que le cadre d’exploitation et la structure de coûts sont similaires d’un État à l’autre et que la société minière n’exploite qu’une seule mine). Dans ce contexte, les régimes fiscaux visant les revenus miniers au Canada sont compétitifs, en particulier dans le cas des projets dont la rentabilité est modérée et pour lesquels le taux d’imposition a une influence déterminante sur la décision d’investir.

Au Canada, les régimes fiscaux ne pénalisent pas les projets légèrement rentables. Dans d’autres pays (hormis le Chili et les États-Unis), ces projets sont souvent pénalisés, parfois au point de compromettre la mise en production ou de forcer l’interruption du projet en période de ralentissement cyclique majeur.

Si le fardeau fiscal des sociétés minières augmente au Canada avec la rentabilité des projets, il n’en demeure pas moins que les taux d’imposition sont similaires à ceux en vigueur au Chili et aux États-Unis et qu’ils demeurent inférieurs à ceux d’autres pays, même dans le cas des projets très rentables.

| Territoire de compétence | 2003 | 2012 (en janvier 2010) | ||

|---|---|---|---|---|

| Taux combiné de l’impôt sur le revenu des sociétés | Taux de redevance minière | Taux combiné de l’impôt sur le revenu des sociétés | Taux de redevance minière | |

| Colombie-Britannique | 42,62 % | 13 %a | 25, % | 13 %a |

| Manitoba | 45,62 % | 18 %a | 27 % | 10-17 %a |

| Nouveau-Brunswick | 45,12 % | 16 %a | 25 % | 16 %a |

| Terre-Neuve-et-Labrador | 43,12 % | 15 %a sur 80 % du revenu imposable et 20 % sur le reste | 29 % | 15 %a sur 80 % du revenu imposable et 20 % sur le reste |

| Territoires du Nord-Ouest | 43,12 % | 13 %a | 26,5 % | 13 %a |

| Nunavut | 43,12 % | 13 %a | 27 % | 13 %a |

| Ontario | 40,12 % | 12 %a | 25 % | 10 %a |

| Québec | 38,02 % | 12 %a | 26,9 % | 16 %a |

| Yukon | 44,12 % | 13 %+a | 30 % | 12 %a |

| Australie-Méridionaled | 30 % | 3,5 %b | 30 % (29 % à partir de 2013) | 3,5 %b |

| Australie-Occidentaled | 30 % | 5 %b | 30 % (29 % à partir de 2013) | 5 %b |

| Chili | 16,5 % | s. o. | 20 % (17 % à partir de 2013) | 9 %c |

| Indonésiee | 30 % | 4 %b | 25 % | 4 %b |

| Mexique | 34 % + 10 % intéressement | s. o. | 30 % + 10 % intéressement | s. o. |

| Mongolie | 30 % | 2,5 %b | 25 % | 5 %b |

| Pérou | 27 % + 8 % intéressement | 3 %b | 30 % + 8 % intéressement | 3 %b |

| Afrique du Sudf | 30 % | 2 %b | 28 % | 2 %b |

| Tanzanie | 30 % | 3 %b | 30 % | 3 %b |

| É.-U. (Alaska) | 44,4 % | 10 %a | 44,4 % | 10 %a |

| É.-U. (Nevada) | 35 % | s. o. | 35 % | s. o. |

Remarques :

a Redevance fondée sur les profits.

b Redevance ad valorem.

c Redevance ad valorem, mais le taux varie en fonction de la marge brute.

d L’Australie propose d’instituer une redevance fédérale fondée sur les profits qui autoriserait une déduction liée aux redevances payables à l’État. À ce jour, la réforme proposée ne s’appliquerait pas aux mines de métaux non ferreux.

e L’Indonésie est en voie d’instituer pour les nouveaux projets une redevance fondée sur les profits de 10 % qui remplacera la redevance ad valorem de 4 %. Comme les détails sur les déductions permises n’étaient pas connus au moment de l’analyse, il n’a pas été possible d’évaluer le nouveau régime.

f L’Afrique du Sud est en voie d’instituer une redevance dont le taux variera selon une formule liée au ratio du bénéfice avant intérêts et impôts (BAII) par rapport aux recettes brutes.

Figure 1

Flux de trésorerie selon le scénario de référence, avant impôt et sans compter le taux d'endettement

[version textuelle - figure 1]

Figure 2

Taux d'imposition effectifs moyens des projets au TRI de 15 % et de 30%

[version textuelle - figure 2]

Figure 3

Taux d'imposition effectifs moyens selon le niveau de rentabilité

[version textuelle - figure 3]

© Sa Majesté la Reine du chef du Canada, 2011

Détails de la page

- Date de modification :