Bulletin d’information

(Publié en septembre 2025)

Le Canada est une nation commerçante. Son secteur des minéraux et des métaux (ou « secteur des minéraux ») joue un rôle crucial dans son succès en fournissant des minerais, des concentrés et des produits semi-ouvrés et ouvrésNote de bas de page1 à presque tous les pays du monde.

Découvrez le rendement du commerce des minéraux au Canada :

- Aperçu

- Commerce par étape de transformation

- Principaux partenaires commerciaux du Canada

- Commerce par produit

- Commerce par province et territoire

- Tableaux

Aperçu

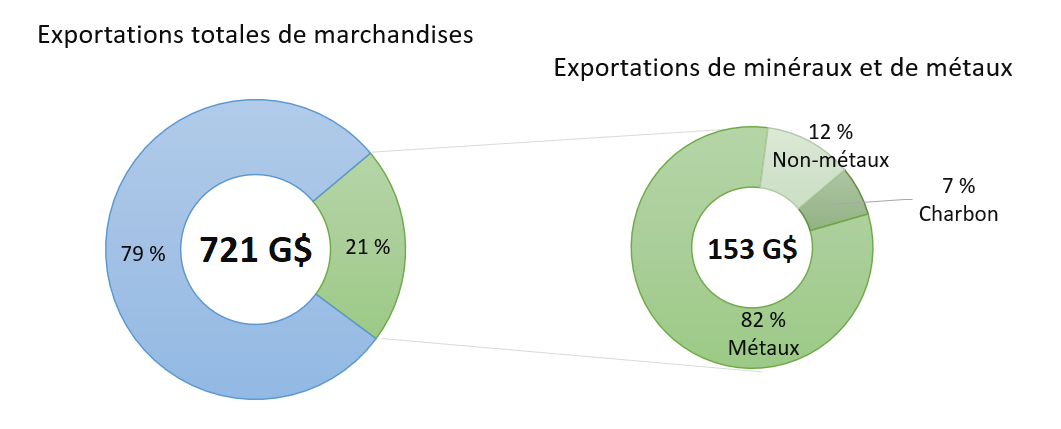

En 2024, les exportations du secteur des minéraux du CanadaNote de bas de page;2 ont augmenté de 2 % d'une année à l'autre pour atteindre 153,3 milliards de dollars, ce qui représente 21 % de toutes les exportations canadiennes de marchandises.

Cette croissance est principalement attribuable à une augmentation de 33 % de la valeur des exportations d'or, stimulée par des prix de l'or records tout au long de l'année. Une modeste reprise de 2 % des prix des produits de base, représentée dans l'indice des prix des métaux et minéraux de la Banque du Canada, a également soutenu la hausse globale.

Figure 1. Exportations canadiennes de minéraux et de métaux en pourcentage des exportations totales de marchandises, 2024

Tableau de données — Figure 1

| Secteur | Exportations (milliards de dollars) |

|---|---|

| Exportations de minéraux et de métaux | 153,3 |

| Métaux | 125,0 |

| Non-métaux | 18,0 |

| Charbon | 10,2 |

| Autres exportations | 567,8 |

| Exportations totales de marchandises | 721,1 |

Sources : Ressources naturelles Canada, Statistique Canada.

G = milliard.

L'or a maintenu un rendement solide en 2024, continuant de battre des prix records dans un contexte d'incertitude économique mondiale accrue, ce qui a conduit les investisseurs à augmenter leurs avoirs refuges traditionnels. Les banques centrales ont considérablement augmenté leurs achats d'or pour diversifier leurs réserves, se protéger contre l'inflation et réduire l'exposition aux risques géopolitiques. Cette hausse de la demande a renforcé l'avance de l'or en tant que principale exportation de minéraux du Canada, représentant plus du quart de la valeur totale des exportations du secteur.

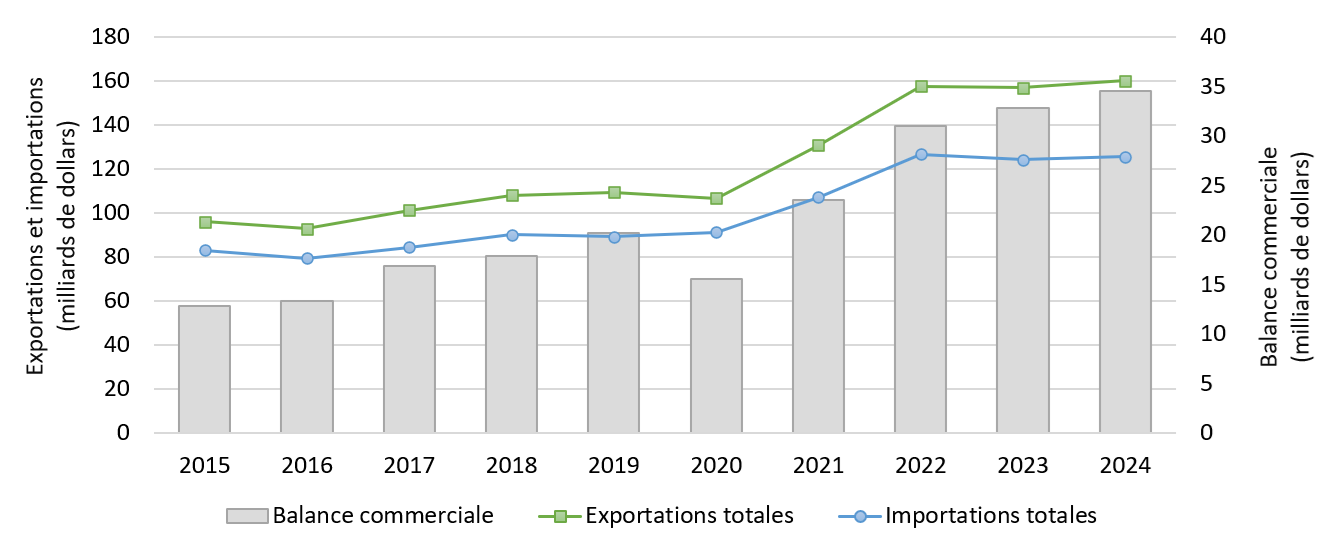

Les importations totales de minéraux ont également légèrement augmenté en 2024, augmentant de 1 % pour atteindre 125,7 milliards de dollars et représentant 16 % des importations totales de marchandises du Canada.

La valeur des exportations totales de minéraux (exportations nationales plus réexportations) a augmenté de 2 % en 2024. Les exportations augmentant à un rythme plus rapide que les importations, la balance commerciale du Canada (exportations totales moins importations) pour les minéraux et les métaux a augmenté de 5 % d'une année à l'autre, atteignant 34,5 milliards de dollars, sa valeur la plus élevée depuis 2008.

Figure 2. Commerce des minéraux et des métaux, 2015-2024

Tableau de données — Figure 2

| Année | Exportations nationales | Exportations totales | Importations totales | Balance commerciale |

|---|---|---|---|---|

| 2015 | 91,9 | 96,1 | 83,2 | 12,9 |

| 2016 | 88,6 | 92,8 | 79,5 | 13,3 |

| 2017 | 97,3 | 101,3 | 84,4 | 16,9 |

| 2018 | 104,3 | 108,1 | 90,2 | 17,9 |

| 2019 | 106,0 | 109,6 | 89,4 | 20,2 |

| 2020 | 102,6 | 106,8 | 91,3 | 15,5 |

| 2021 | 127,0 | 130,8 | 107,3 | 23,5 |

| 2022 | 153,1 | 157,8 | 126,8 | 31,0 |

| 2023 | 150,7 | 157,1 | 124,2 | 32,9 |

| 2024 | 153,3 | 160,2 | 125,7 | 34,5 |

Remarque : Les exportations nationales sont présentées à la figure 2. Cependant, les exportations totales (y compris les réexportations) sont utilisées pour calculer la balance commerciale.

Sources : Ressources naturelles Canada, Statistique Canada.

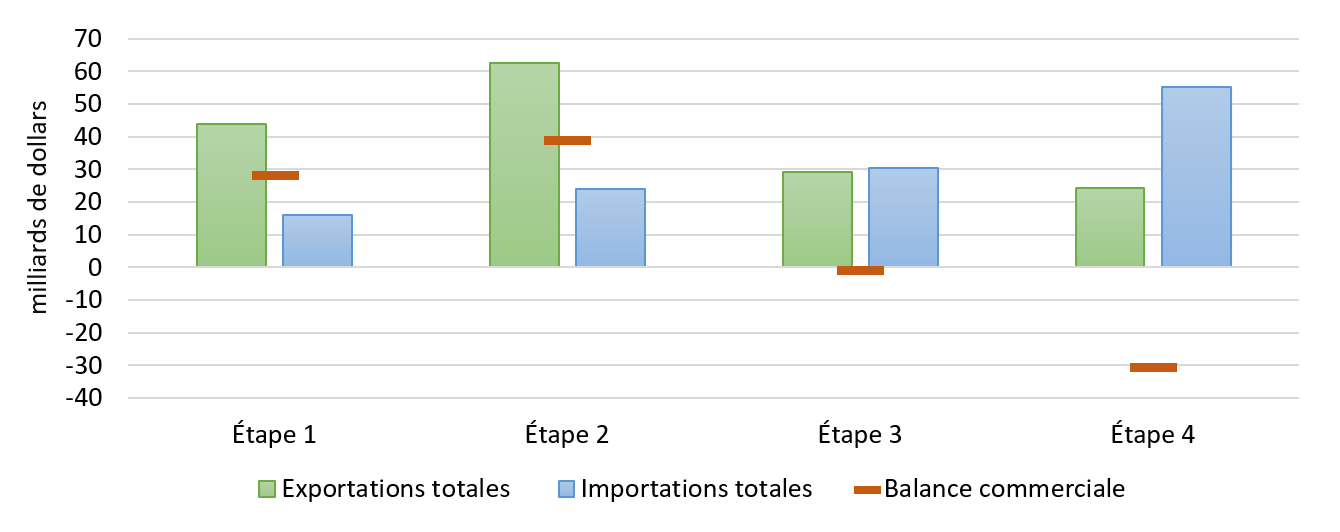

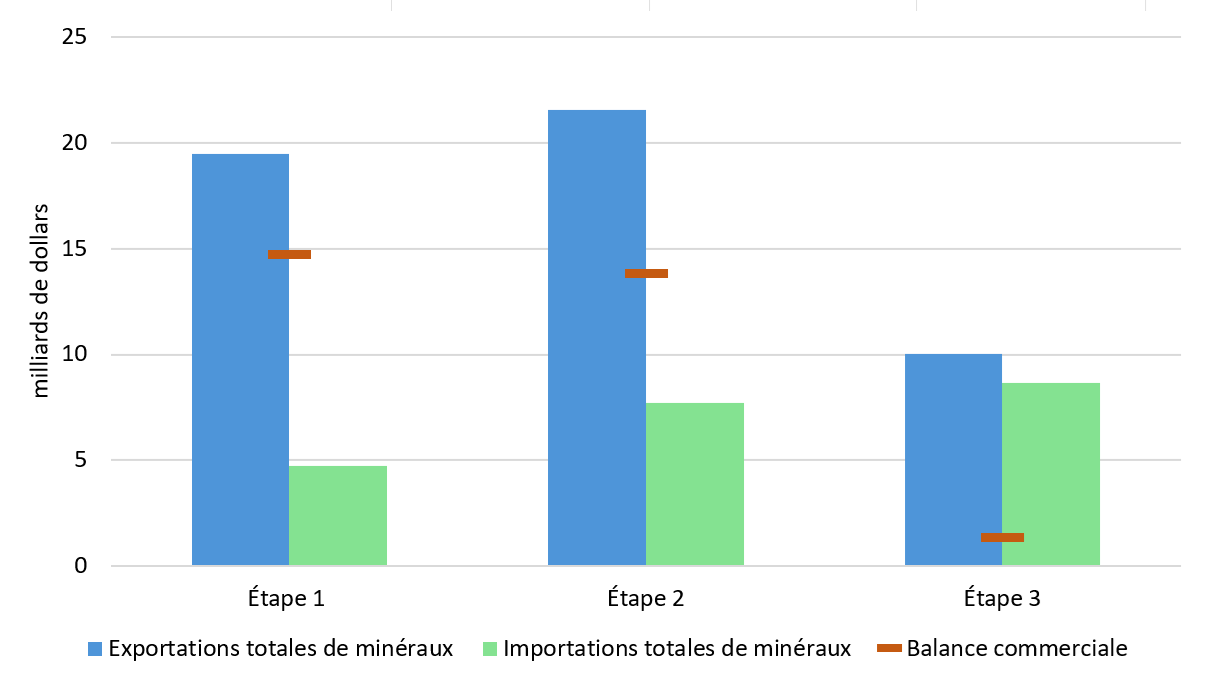

Commerce par étape de transformation

Comme l'illustre la figure 3, le Canada exporte beaucoup plus de produits minéraux aux étapes 1 et 2 en amont qu'il n'en importe. À l'inverse, elle importe une valeur plus élevée de produits minéraux aux stades en aval 3 et 4 qu'elle n'en exporte. Il en résulte une balance commercial positive dans les segments en amont de la chaîne de valeur et une balance négative en aval, ce qui représente la richesse des ressources géologiques et les solides capacités d'extraction et de traitement des minéraux du Canada par rapport à sa capacité de fabrication plus limitée.

En 2024, la balance commerciale des produits de l'étape 1 a diminué de 21 % pour s'établir à 28,1 milliards de dollars, tandis que celle des produits de l'étape 2 a augmenté de 38 % pour atteindre 38,6 milliards de dollars. Les produits de l'étape 3 ont connu une amélioration, passant de -3,1 milliards de dollars l'année précédente à -1,2 milliard de dollars, tandis que les produits de l'étape 4 ont diminué à -30,9 milliards de dollars, comparativement à -27,5 milliards de dollars l'année précédente.

Les produits minéraux sont classés en quatre étapes de transformation :

L'étape 1 (produits primaires) comprend la ferraille métallique et les produits de l'industrie minière, comme les minerais et les concentrés.

L'étape 2 (produits de fusion et d'affinage) comprend les produits issus de procédés métallurgiques, qui sont des minéraux, des métaux et des alliages relativement purs.

L'étape 3 (produits semi-ouvrés) comprend les produits semi-ouvrés qui sont intrants dans d'autres industries, comme les fils, les tôles, les bandes, les tubes et les rouleaux plats.

L'étape 4 (produits ouvrés) comprend les produits transformés et les produits ouvrés, tels que les structures métalliques et les charpentes, les articles de quincaillerie, les outils, les ustensiles et les accessoires de tuyauterie.

Figure 3. Commerce des minéraux et des métaux par étape, 2024

Tableau de données — Figure 3

| Étape | Exportations nationales | Exportations totales | Importations totales | Balance commerciale |

|---|---|---|---|---|

| Étape 1 – Produits primaires | 44,0 | 44,0 | 15,9 | 28,1 |

| Étape 2 – Produits de fusion et d'affinage | 61,1 | 62,5 | 23,9 | 38,6 |

| Étape 3 — Produits semi-ouvrés | 27,3 | 29,3 | 30,5 | -1,2 |

| Étape 4 — Produits ouvrés | 20,8 | 24,4 | 55,3 | -30,9 |

| Total des minéraux et des métaux | 153,3 | 160,2 | 125,7 | 34,6 |

Remarque : Les exportations totales (y compris les réexportations) sont présentées à la figure 3. Les exportations totales (y compris les réexportations) sont utilisées pour calculer la balance commerciale.

Sources : Ressources naturelles Canada, Statistique Canada.

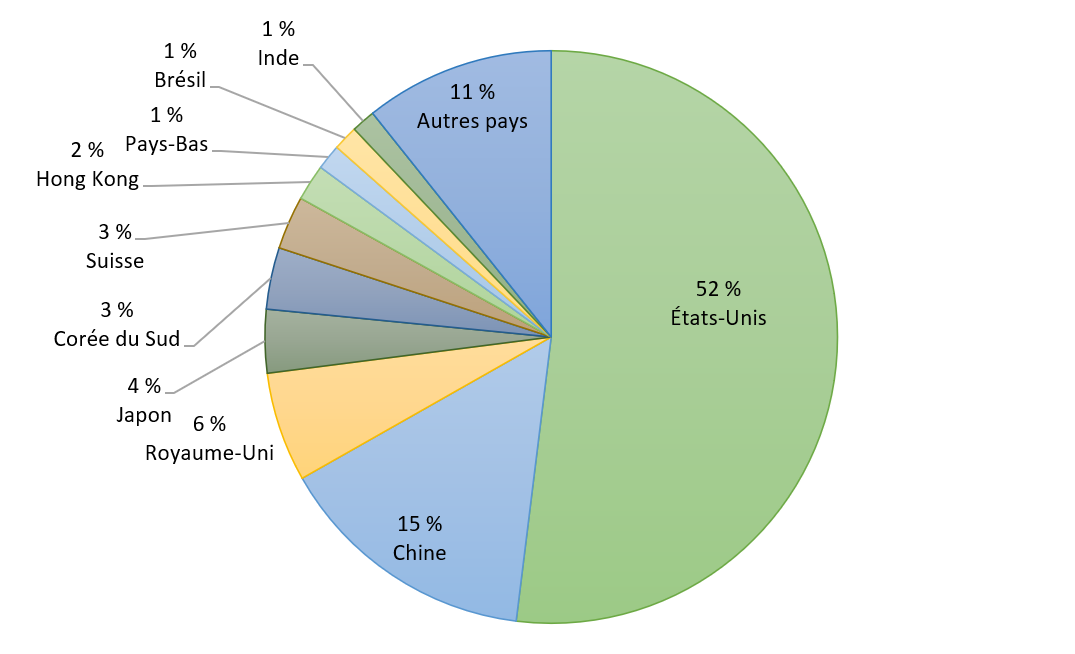

Principaux partenaires commerciaux du Canada

Les États-Unis sont demeurés la principale destination du Canada pour les exportations de minéraux en 2024, représentant 52 % des expéditions totales. Parmi les autres marchés clés, mentionnons le Royaume-Uni (15 %), la Chine (6 %), la Suisse (4 %), le Japon (3 %) et la Corée du Sud (3 %). Ensemble, ces six pays représentaient 83 % des exportations minérales du Canada.

Figure 4. Exportations de minéraux du Canada par pays, 2024

Version textuelle — Figure 4

Ce diagramme circulaire illustre les exportations minérales du Canada par pays, les États-Unis étant la principale destination, représentant 52 % du total. Parmi les autres destinations notables, mentionnons le Royaume-Uni (15 %), la Chine (6 %), la Suisse (4 %), le Japon (3 %), la Corée du Sud (3 %), les Pays-Bas (2 %), la Belgique (1 %), l'Allemagne (1 %) et Hong Kong (1 %). Collectivement, les autres pays représentent les 11 % restants.

Sources : Ressources naturelles Canada, Statistique Canada.

Apprenez-en davantage sur les trois principaux marchés d'exportation de minéraux et de métaux du Canada pour 2024 :

États-Unis

- En 2024, le commerce bilatéral de minéraux entre le Canada et les États-Unis était évalué à 142,0 milliards de dollars, soit une baisse de 3 % par rapport à l'année précédente.

- Le Canada a maintenu une balance commerciale positive importante dans le secteur des minéraux et des métaux avec les États-Unis, atteignant 26,8 milliards de dollars en 2024. Cependant, il s'agit d'une baisse de 15 % par rapport à l'année précédente.

- La valeur des exportations vers les États-Unis en 2024 s'est élevée à 79,6 milliards de dollars, ce qui reflète une baisse de 5 % par rapport à l'année précédente.

- Les exportations de minéraux ont été réparties entre les produits des étapes 1 et 2 en amont (47 %) et les produits des étapes 3 et 4 en aval (53 %).

- Les principales exportations comprenaient :

- Fer et acier (18,7 milliards de dollars, ou 23 % du total)

- Aluminium (15,8 milliards de dollars, soit 20 % du total)

- Or (9,2 milliards de dollars, ou 12 % du total)

- Cuivre (5,6 milliards de dollars, ou 8 % du total)

- Potasse (4,2 milliards de dollars, ou 5 % du total)

- Le Canada joue également un rôle crucial en tant que fournisseur de minéraux critiques aux États-Unis, notamment l'uranium, le tellure et le niobium.

- En 2024, les importations de minéraux du Canada en provenance des États-Unis ont augmenté de 1 % pour atteindre 57,6 milliards de dollars.

- Les produits des étapes 1 et 2 représentaient 28 % des importations, tandis que les produits des étapes 3 et 4 représentaient la majorité (72 %).

- Les principales importations comprenaient :

- Fer et acier (15,7 milliards de dollars, ou 27 % du total)

- Or (6,7 milliards de dollars, ou 12 % du total)

- Aluminium (4,2 milliards de dollars, ou 7 % du total)

Royaume-Uni

- En 2024, le commerce bilatéral de minéraux entre le Canada et le Royaume-Uni était évalué à 24,1 milliards de dollars, soit une augmentation de 126 % par rapport à l'année précédente, principalement en raison d'une hausse des exportations d'or.

- Le Canada a maintenu une balance commerciale positive pour les minéraux et les métaux avec le Royaume-Uni, évaluée à 22,7 milliards de dollars en 2024.

- Les exportations canadiennes de minéraux et de métaux vers le Royaume-Uni ont augmenté de 141 % pour atteindre 22,7 milliards de dollars en 2024.

- L'or était la principale exportation, évaluée à 21,8 milliards de dollars, ce qui représentait 96 % de la valeur totale des exportations de minéraux. Parmi les autres exportations notables, mentionnons l'uranium (560 millions de dollars ou 2 % du total) et le minerai de fer (140 millions de dollars ou 1 % du total).

- L'or représentait 81 % de la valeur totale des exportations de marchandises du Canada vers le Royaume-Uni en 2024. Le Canada a exporté 201 tonnes d'or vers le Royaume-Uni en 2024, ce qui représente 52 % de ses exportations totales d'or. Ce flux d'or est principalement dû au rôle du Royaume-Uni en tant que plaque tournante financière pour le commerce mondial de l'or, où les investisseurs internationaux achètent et vendent activement de l'or sur la London Bullion Market Association.

- En 2024, les importations de minéraux du Canada en provenance du Royaume-Uni ont diminué de 19 % pour s'établir à 687 millions de dollars. Les métaux primaires importés étaient le fer et l'acier, qui représentaient 34 % des importations totales, suivis de l'or et du nickel (7 % chacun).

Chine

- La Chine est l'un des plus grands producteurs et consommateurs mondiaux de divers minéraux et métaux.

- En 2024, le commerce bilatéral de minerais entre le Canada et la Chine était évalué à 24,4 milliards de dollars, soit une augmentation de 1 % par rapport à l'année précédente.

- Le Canada avait une balance commerciale négative pour les minéraux et les métaux avec la Chine, s'élevant à -5,3 milliards de dollars en 2024.

- La valeur des exportations de minéraux vers la Chine a chuté de 9 % pour atteindre 9,5 milliards de dollars en 2024.

- Ces exportations étaient principalement des produits de l'étape 1, qui représentaient 94 % de la valeur totale.

- Les principales exportations comprenaient :

- Charbon (2,8 milliards de dollars, ou 29 % du total)

- Minerai de fer (2,4 milliards de dollars, ou 26 % du total)

- Cuivre (2,0 milliards de dollars, ou 21 % du total)

- Or (504 millions de dollars, ou 5 % du total)

- Potasse (500 millions de dollars, soit 5 % du total)

- En 2024, les importations de minéraux du Canada en provenance de la Chine ont augmenté de 8 % pour atteindre 14,9 milliards de dollars.

- Ces importations étaient principalement des produits manufacturés de l'étape 4, qui représentaient 73 % de la valeur.

- Les principales importations comprenaient :

- Fer et acier (4,9 milliards de dollars, ou 33 % du total)

- Aluminium (1,8 milliard de dollars, ou 12 % du total)

- Verre (798 millions de dollars, ou 5 % du total)

Commerce par produit

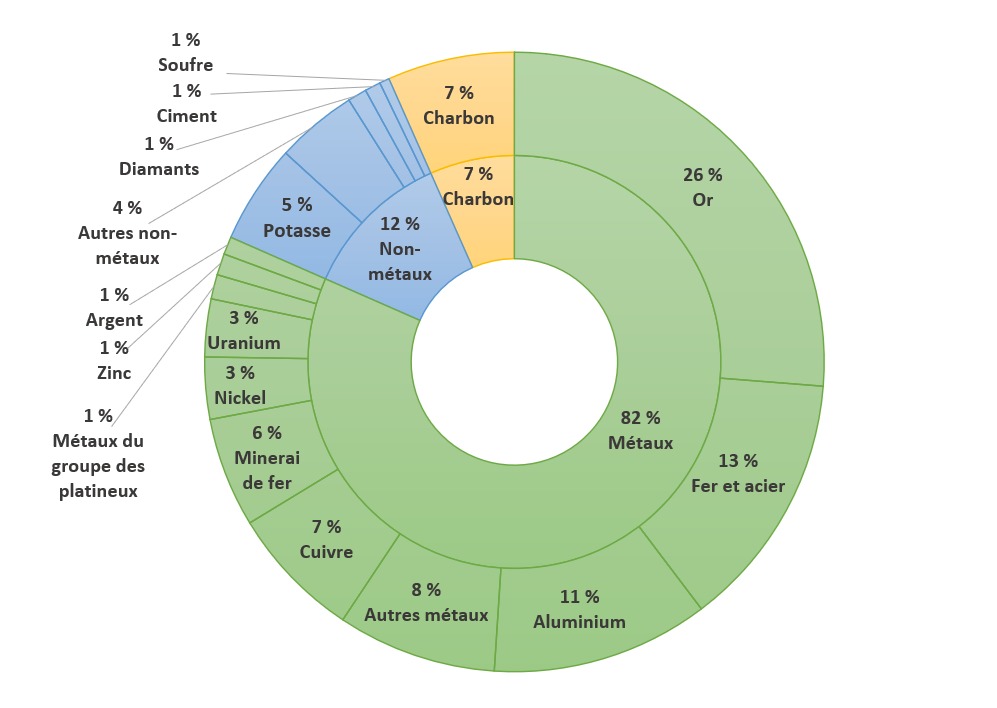

En 2024, la valeur des exportations de métaux a augmenté de 8 %, tandis qu'elle a diminué de 19 % et de 20 % pour les non-métaux et le charbon. Les métaux représentaient la plus grande part de la valeur totale des exportations (82 %), suivis des non-métaux (12 %) et du charbon (7 %).

Figure 5. Exportations de minéraux et de métaux par produit, 2024

Tableau de données — Figure 5

| Produit | Exportations nationales (millions de dollars) |

|---|---|

| Métaux | 125 045 |

| Or | 40 231 |

| Fer et acier | 20 593 |

| Aluminium | 17 396 |

| Cuivre | 10 660 |

| Minerai de fer | 8 767 |

| Nickel | 4 616 |

| Uranium | 4 958 |

| Zinc | 1 956 |

| Argent | 1 718 |

| Métaux du groupe des platineux | 1 413 |

| Autres métaux | 12 737 |

| Non-métaux | 18 045 |

| Potasse | 7 954 |

| Diamants | 1 519 |

| Soufre | 1 268 |

| Soufre et composés soufrés | 788 |

| Autres non-métaux | 6 516 |

| Charbon | 10 175 |

| Total | 153 272 |

Sources : Ressources naturelles Canada, Statistique Canada

Produits métalliques

En 2024, la valeur des exportations de produits métalliques a augmenté de 8 % par rapport à l'année précédente, atteignant 125,0 milliards de dollars. Cependant, les principaux métaux exportés du Canada ont connu des résultats mitigés. La valeur des exportations a augmenté pour l'uranium (53 %), l'or (33 %), le cuivre (15 %), l'argent (14 %) et l'aluminium (3 %), tandis qu'elle a diminué pour les métaux du groupe des platineux (-45 %), le nickel (-21 %), le fer et l'acier (-6 %), le zinc (-5 %) et le minerai de fer (-2 %).

Les importations de métaux ont augmenté de 2 % pour atteindre 106,2 milliards de dollars en 2024, avec des résultats variables selon les produits de base. Les importations ont augmenté pour l'aluminium (13 %), le zinc (13 %), le cuivre (12 %) et l'or (10 %). À l'inverse, des baisses ont été observées pour l'uranium (-37 %), le nickel (-25 %), les métaux du groupe des platineux (-24 %) et le fer et l'acier (-4 %), tandis que les importations de minerai de fer n'ont pas changé par rapport à l'année précédente.

Produits non métalliques

En 2024, la valeur des exportations canadiennes de non-métaux a diminué de 19 % pour s'établir à 17,6 milliards de dollars. Cette baisse est principalement attribuable à la potasse et aux diamants, qui sont également les principales exportations de non-métaux du Canada en termes de valeur.

Les exportations de potasse ont chuté de 31 % pour atteindre 8,0 milliards de dollars en 2024. Pendant la pandémie de COVID-19, l'approvisionnement mondial en potasse a été perturbé par des problèmes de production, une situation aggravée par les sanctions économiques imposées à la Russie, le deuxième producteur mondial de potasse après le Canada, à la suite de son invasion de l'Ukraine. Les restrictions imposées par la Russie aux exportations d'engrais ont contribué à une flambée des prix de la potasse en 2021 et 2022. Cependant, les prix ont fortement chuté en 2023 alors que les inquiétudes liées à l'offre mondiale se sont atténuées et ont continué de diminuer en 2024.

Les exportations de diamants ont diminué de 30 % pour s'établir à 1,5 milliard de dollars en 2024, principalement en raison d'une baisse de 21 % de la quantité exportée.

Les importations de produits non métalliques, dont 90 % sont des produits de stade 3 ou 4, ont connu une baisse de 1 % en 2024 pour atteindre 17,6 milliards de dollars.

Produits du charbon et du coke

En 2024, la valeur des exportations de produits du charbon et du coke a diminué de 20 % pour s'établir à 10,2 milliards de dollars. Cette baisse est principalement attribuable à une baisse importante du prix du charbon métallurgique, qui est utilisé dans la fabrication de l'acier et représentait 87 % de la valeur totale des exportations.

Pendant ce temps, les importations de produits du charbon et du coke ont également diminué en 2024, de 15 % pour atteindre 1,9 milliard de dollars. Le charbon métallurgique représentait 27 % de la valeur des importations, en baisse par rapport à 42 % en 2023.

Minéraux critiques

Le gouvernement du Canada a dévoilé la Stratégie canadienne sur les minéraux critiques en décembre 2022 comme une étape fondamentale pour assurer un approvisionnement durable et résilient en minéraux essentiels à la prospérité économique, à la sécurité nationale et à la transition vers l'énergie propre du pays. Le Canada a publié une liste mise à jour des minéraux critiques en 2024 à la suite de consultations avec les provinces, les territoires, les intervenants de l'industrie et les organisations autochtones.

En 2024, la valeur des exportations de minéraux critiquesNote de bas de page3 a diminué de 4 % pour s'établir à 48,1 milliards de dollars (tableau 3). Cette baisse est principalement attribuable à la baisse des prix, notamment de la potasse, de l'aluminium et du nickel. La valeur des exportations de l'aluminium est en tête avec 33 %, suivie du cuivre (22 %), de la potasse (17 %), de l'uranium (10 %), du nickel (9 %) et du zinc (4 %). Ensemble, ces minéraux représentaient 94 % des exportations de minéraux critiques.

La valeur des importations de minéraux critiques est demeurée la même à 21,0 milliards de dollars. L'aluminium (y compris l'alumine pour la transformation en aluminium) représentait 39 % de la valeur des importations, suivi du cuivre (25 %), des métaux du groupe des platineux (7 %), du zinc (6 %), du nickel (5 %) et de l'uranium (5 %). Ensemble, ces minéraux représentaient 88 % des importations de minéraux critiques.

Le Canada est le quatrième producteur mondial et le deuxième exportateur d'aluminium. Cependant, comme il n'y a pas de mines de bauxite au Canada (l'ingrédient clé de la production d'aluminium), le Canada importe des minerais et de l'alumine raffinée pour la production. Le Brésil est le principal fournisseur d'alumine et de bauxite du Canada, représentant 73 % des 3,0 milliards de dollars d'importations en 2024.

En 2024, la balance commerciale des minéraux critiques du Canada a diminué de 5 % d'une année à l'autre pour s'établir à 28,4 milliards de dollars.

Les États-Unis sont demeurés le principal partenaire commercial du Canada pour les minéraux critiques en 2024 (tableau 4), avec des échanges commerciaux totaux évalués à 39,2 milliards de dollars, soit une augmentation de 2 % par rapport à l'année précédente. Les exportations vers les États-Unis ont atteint 30,7 milliards de dollars, ce qui représente 63 % des exportations totales de minéraux critiques du Canada. Pendant ce temps, les importations en provenance des États-Unis se sont élevées à 8,2 milliards de dollars au total, soit 39 % des importations de minéraux critiques du Canada. Le Canada a maintenu un solde commercial positif avec les États-Unis à 22,9 milliards de dollars, ce qui reflète une augmentation de 5 % par rapport à l'année précédente.

La Chine était le deuxième partenaire commercial du Canada pour les minéraux critiques, avec des échanges commerciaux totalisant 5,0 milliards de dollars, suivie du Brésil (3,7 milliards de dollars) et des Pays-Bas (2,0 milliards de dollars). Les exportations vers la Chine se sont élevées à 3,0 milliards de dollars, tandis que les importations ont totalisé 2,0 milliards de dollars. Le cuivre (2,0 milliards de dollars) et la potasse (500 millions de dollars) ont été les principales exportations, représentant 83 % de la valeur totale des exportations. Du côté des importations, l'aluminium (1,3 milliard de dollars, principalement pour les produits de l'étape 3) et le magnésium (266 millions de dollars) ont été les importations les plus importantes, représentant 79 % des importations de minéraux critiques du Canada en provenance de la Chine.

Comme l'illustre la figure 6, la plupart des exportations de minéraux critiques sont concentrées aux étapes 1 et 2 de la chaîne de valeur, ce qui représente la force du Canada en amont dans le traitement des minéraux critiques.

Figure 6. Commerce des minéraux critiques par étape, 2024

Tableau de données — Figure 6

| Étape | Exportations nationales | Exportations totales | Importations totales | Balance commerciale |

|---|---|---|---|---|

| Étape 1 – Produits primaires | 16,2 | 16,2 | 4,6 | 11,6 |

| Étape 2 – Produits de fusion et d'affinage | 20,6 | 20,6 | 8,3 | 12,4 |

| Étape 3 – Produits semi-ouvrés | 11,3 | 12,5 | 8,4 | 4,0 |

| Total des minéraux et des métaux | 48,1 | 49,4 | 21,3 | 28,1 |

Remarque : Les exportations totales (y compris les réexportations) sont présentées à la figure 6. Les exportations totales (y compris les réexportations) sont utilisées pour calculer la balance commerciale.

Sources : Ressources naturelles Canada, Statistique Canada.

Commerce par province et territoire

La majeure partie du commerce minéral du Canada est concentrée en Ontario et au Québec, ces deux provinces représentant respectivement 56 % et 20 % des exportations. L'Ontario a également dominé les importations de minéraux, représentant 62 % du total, tandis que le Québec a suivi avec 16 %. Cette tendance représente l'important traitement de la production minière dans ces provinces avant l'exportation, ainsi que la forte concentration des industries manufacturières. Il souligne également l'importance stratégique de l'Ontario et du Québec en tant que points d'entrée pour les importations canadiennes en raison de leur proximité avec les principaux marchés de consommation.

De 2023 à 2024, les valeurs des exportations de minéraux provinciaux et territoriaux ont montré des résultats mitigés, comme l'illustre la figure 7. La plupart des régions ont connu une baisse de la valeur des exportations, notamment le Nouveau-Brunswick (-50 %), le Nunavut (-19 %), les Territoires du Nord-Ouest (-18 %), la Colombie-Britannique (-11 %), le Québec (-10 %), le Manitoba (-7 %), l'Alberta (-6 %) et Terre-Neuve-et-Labrador (-3 %). Cependant, certaines régions ont connu des augmentations, notamment le Yukon (57 %), la Saskatchewan (23 %), la Nouvelle-Écosse (19 %), l'Ontario (13 %) et l'Île-du-Prince-Édouard (12 %).

Figure 7. Variation de la valeur des exportations de minéraux entre 2023 et 2024, selon la province et le territoire

Version textuelle — Figure 7

Ce graphique illustre les variations de la valeur des exportations de minéraux et de métaux dans les provinces et les territoires entre 2023 et 2024. Le Nouveau-Brunswick a connu la baisse la plus marquée (-50 %), suivi du Nunavut (-19 %), des Territoires du Nord-Ouest (-18 %), de la Colombie-Britannique (-11 %), du Québec (10 %), du Manitoba (-7 %), de l'Alberta (6 %) et de Terre-Neuve-et-Labrador (-3 %). Ces valeurs plus faibles ont été contrebalancées par des hausses dans d'autres régions, le Yukon enregistrant la plus forte hausse (57 %), suivi de la Saskatchewan (23 %), de la Nouvelle-Écosse (19 %), de l'Ontario (13 %) et de l'Île-du-Prince-Édouard (12 %). Dans l'ensemble, le Canada a connu une baisse de 2 % de la valeur totale des exportations.

Sources : Ressources naturelles Canada, Statistique Canada.

Les exportations de produits minéraux représentaient une part importante des exportations totales de marchandises de plusieurs provinces et territoires, représentant près de la moitié des exportations de la Colombie-Britannique, 37 % de celles du Yukon, le tiers de celles de l'Ontario, 31 % de celles du Nunavut et le quart de celles du Québec.

Tableaux

| Pays | Exportations nationales | Exportations totales | Importations totales | Balance commerciale |

|---|---|---|---|---|

| États-Unis | 79 632 | 84 416 | 57 607 | 26 810 |

| Royaume-Uni | 22 737 | 23 426 | 686 | 22 740 |

| Chine | 9 483 | 9 522 | 14 871 | -5 348 |

| Suisse | 5 483 | 5 491 | 2 570 | 2 921 |

| Japon | 5 342 | 5 356 | 2 573 | 2 782 |

| Corée du Sud | 4 614 | 4 623 | 2 256 | 2 366 |

| Pays-Bas | 3 127 | 3 567 | 339 | 3 228 |

| Belgique | 2 201 | 2 215 | 361 | 1 854 |

| Allemagne | 2 149 | 2 449 | 2 691 | -242 |

| Hong Kong | 2 070 | 2 104 | 70 | 2 034 |

| Inde | 2 067 | 2 082 | 1 742 | 340 |

| Norway | 1 947 | 1 957 | 122 | 1835 |

| Mexique | 1 380 | 1 513 | 5 077 | -3 564 |

| Brésil | 1 241 | 1 260 | 5 779 | -4 519 |

| France | 1 046 | 1 116 | 903 | 213 |

| Taïwan | 974 | 977 | 1 760 | -783 |

| Australie | 806 | 833 | 1 611 | -778 |

| Espagne | 633 | 656 | 913 | -257 |

| Malaysie | 610 | 613 | 306 | 307 |

| Indonésie | 512 | 520 | 453 | 67 |

| Autres pays | 5 217 | 5 537 | 22 997 | -17 461 |

| Total | 153 272 | 160 233 | 125 687 | 34 546 |

Sources : Ressources naturelles Canada, Statistique Canada

| Province et territoire | Exportations nationales de minéraux | Exportations totales de minéraux | Importations totales de minéraux | Exportations intérieures totales | Exportations nationales de minéraux en pourcentage du total |

|---|---|---|---|---|---|

| Ontario | 85 633 782 | 90 075 532 | 78 283 990 | 252 419 662 | 33,9 % |

| Québec | 30 531 617 | 32 245 472 | 20 349 644 | 121 362 928 | 25,2 % |

| Colombie-Britannique | 26 653 000 | 27 128 015 | 12 131 737 | 54 650 354 | 48,8 % |

| Saskatchewan | 2 835 511 | 2 875 361 | 2 453 315 | 45 316 688 | 6,3 % |

| Manitoba | 2 281 398 | 2 340 899 | 5 186 249 | 20 559 219 | 11,1 % |

| Nouvelle-Écosse | 1 600 568 | 1 644 114 | 710 448 | 6 631 832 | 24,1 % |

| Alberta | 1 317 981 | 1 431 663 | 5 662 371 | 182 745 626 | 0,7 % |

| Nouveau-Brunswick | 882 532 | 917 428 | 723 234 | 17 458 678 | 5,1 % |

| Nunavut | 698 216 | 698 218 | 3 463 | 2 280 054 | 30,6 % |

| Terre-Neuve-et-Labrador | 508 521 | 536 388 | 148 519 | 13 634 555 | 3,7 % |

| Territoires du Nord-Ouest | 267 003 | 267 003 | 5 | 1 390 040 | 19,2 % |

| Yukon | 55 229 | 65 308 | 3 507 | 149 675 | 36,9 % |

| Île-du-Prince-Édouard | 7 140 | 7 150 | 30 478 | 2 517 927 | 0,3 % |

| Canada | 153 272 499 | 160 232 551 | 125 686 960 | 721 117 237 | 21,3 % |

Sources : Ressources naturelles Canada, Statistique Canada

| Minéraux critiques | Exportations nationales | Exportations totales | Importations totales | Balance commerciale |

|---|---|---|---|---|

| Aluminium | 15 653 570 | 15 891 097 | 8 167 540 | 7 723 557 |

| Antimoine | 2 092 | 2 178 | 39 759 | -37 581 |

| Bismuth | 572 | 610 | 3 460 | -2 850 |

| Chrome | 3 871 | 5 326 | 116 770 | -111 444 |

| Cobalt | 343 701 | 349 483 | 50 042 | 299 440 |

| Cuivre | 10 514 155 | 10 590 239 | 5 239 512 | 5 350 727 |

| Fluorspar | 8 699 | 9 852 | 163 135 | -153 283 |

| Germanium | 44 526 | 44 885 | 8 070 | 36 814 |

| Graphite | 71 433 | 80 744 | 213 608 | -132 864 |

| Helium | 28 569 | 28 569 | 314 | 28 255 |

| Lithium | 7 | 7 | 16 970 | -16 963 |

| Magnésium | 88 838 | 91 369 | 335 291 | -243 921 |

| Manganèse | 1 056 | 8 695 | 237 066 | -228 370 |

| Molybdène | 120 532 | 122 627 | 116 935 | 5 693 |

| Nickel | 4 467 723 | 4 509 909 | 1 139 972 | 3 369 937 |

| Niobium | 407 137 | 407 139 | 32 492 | 374 647 |

| Phosphore | 5 573 | 5 611 | 8 542 | -2 931 |

| Métaux du groupe du platine | 635 233 | 642 392 | 1 437 043 | -794 652 |

| Potassium | 7 953 581 | 7 957 209 | 144 879 | 7 812 330 |

| Éléments de terres rares | 2 728 | 5 757 | 6 772 | -1 015 |

| Tantale | 14 304 | 14 779 | 14 417 | 363 |

| Tellure | 39 729 | 61 016 | 54 959 | 6 058 |

| Etain | 31 124 | 31 152 | 119 920 | -88 768 |

| Titane | 167 700 | 182 106 | 406 171 | -224 065 |

| Tungstène | 32 776 | 37 177 | 52 790 | -15 614 |

| Uranium | 4 957 618 | 5 729 953 | 1 151 827 | 4 578 126 |

| Vanadium | 47 014 | 47 124 | 52 298 | -5 174 |

| Zinc | 1 908 635 | 1 910 389 | 1 333 842 | 576 547 |

| Autres métaux critiques | 450 681 | 459 636 | 320 202 | 139 433 |

| Autres non-métaux critiques | 137 599 | 137 657 | 38 830 | 98 827 |

| Total | 48 140 776 | 49 364 686 | 21 023 429 | 28 341 257 |

Sources : Ressources naturelles Canada, Statistique Canada

| Pays | Exportations nationales | Exportations totales | Importations totales | Balance commerciale |

|---|---|---|---|---|

| États-Unis | 30 734 | 31 081 | 8 160 | 22 920 |

| Chine | 3 029 | 3 033 | 1 969 | 1 065 |

| Pays-Bas | 1 519 | 1 938 | 42 | 1 895 |

| Norvège | 1 561 | 1 561 | 82 | 1 479 |

| Allemagne | 1 088 | 1 303 | 313 | 989 |

| Japon | 1 290 | 1 290 | 64 | 1 226 |

| Brésil | 1 155 | 1 158 | 2 511 | -1 353 |

| Corée du Sud | 1 080 | 1 080 | 146 | 934 |

| Inde | 984 | 984 | 269 | 715 |

| Royaume-Uni | 638 | 808 | 91 | 717 |

| Belgique | 765 | 766 | 113 | 653 |

| Malaysie | 479 | 480 | 77 | 402 |

| France | 433 | 435 | 114 | 321 |

| Indonésie | 434 | 434 | 28 | 406 |

| Mexique | 339 | 372 | 231 | 141 |

| Finlande | 329 | 329 | 250 | 79 |

| Taïwan | 267 | 268 | 46 | 221 |

| Thaïlande | 219 | 219 | 18 | 202 |

| Suisse | 199 | 199 | 150 | 49 |

| Italie | 179 | 179 | 127 | 52 |

| Autres pays | 1 421 | 1 449 | 6 222 | -4 773 |

| Total | 48 141 | 49 365 | 21 023 | 28 341 |

Sources : Ressources naturelles Canada, Statistique Canada.